论文总字数:20127字

目 录

1引言 1

1.1研究的背景及意义 1

1.1.1研究背景 1

1.1.2研究意义 1

1.2研究选题 2

2文献综述 2

2.1国外文献综述 2

2.2国内文献综述 3

2.3文献述评 3

3管理层收购的相关理论阐述 4

3.1公司治理结构理论 4

3.2代理人成本理论 4

3.3企业家理论 4

3.4财富转移理论 4

4我国上市公司MBO现状分析 5

4.1我国MBO现状分析 5

4.2样本的选择与实施 5

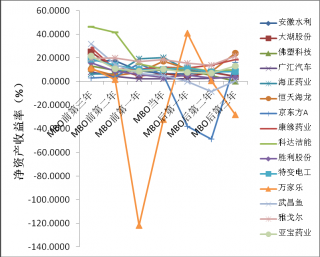

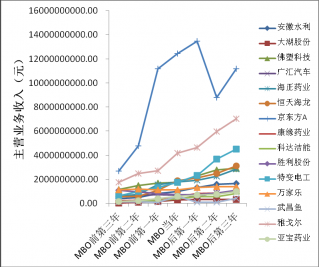

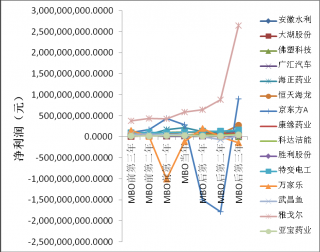

4.3样本的比较分析 8

5郑州宇通客车收购案例分析 9

5.1郑州宇通客车集团简介 9

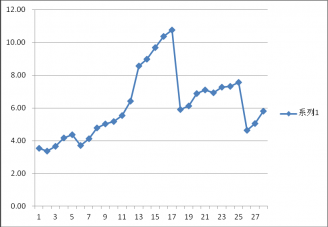

5.2郑州宇通客车实证分析 9

5.2.1数据来源 9

5.2.2方差分析 13

5.2.3实证结果 14

5.3宇通客车MBO存在的问题 15

5.3.1收购主体的法律地位不明确 15

5.3.2收购过程中信息披露不对称 15

5.3.3收购价格不公正 16

5.3.4融资来源不规范 16

6我国管理层收购的对策建议 16

6.1完善管理层收购的法律法规体系 16

6.2加强信息披露管理 16

6.3建立科学的定价机制 17

6.4规范融资渠道 17

7总结 17

参考文献 17

附录 20

致谢 26

我国管理层收购存在的问题与对策

——以郑州宇通客车为例

陈霖

,China

Abstract: As one way of state-owned enterprises reform, MBO changes managers into owners, which allows enterprises to achieve its own operation goals, and ensure managers’ own benefits at the same time. To some extent, it motivates managers to make contributions to enterprises’ development. With case-study method, I select ZHENGZHOU YUTONG BUS Co., Ltd. as a representative case to find out problems such as information disclosure, acquisition price and the source of financing, which Chinese state-owned enterprises encounter in the process of MBO. Then, I will give some effective countermeasures. It aims to speed the reform of the property right system in China and promote the stable development of management buy-out in the long run.

Key words: Management Buy-out(MBO); State-owned enterprise; countermeasure

1引言

1.1研究的背景及意义

1.1.1研究背景

“Management Buy-out”,简称“MBO”,后被翻译为管理层收购,又称经理层融资收购,是指目标公司为了控制或者重组公司,往往通过管理层用杠杆收购的方式来购买本公司部分或者所有的股份,并从中获得超过预期收益的收购行为。

英国于20世纪60年代率先提出管理层收购,直至70年代末经济改革已经刻不容缓,管理层收购开始在全国范围内普及。20世纪80年代末,英国凭借管理层收购的方式对国营部门进行私有化改革,管理层收购的发展势头到达高潮。英国从1978年仅愿意实施管理层收购的案例18起变为1997年的430起,足可见英国上市公司在进行投资时,更倾向于凭借管理层收购的方式变成非上市公司。英国的投资行为大大提高了本国资本市场的活跃度。而美国的情况却截然不同,一开始提出管理层收购的时候,大企业不愿冒险,只有小企业愿意“试水”。结果却是参与了管理层收购的管理人员的持股比例大幅上涨,大大激发了管理人员提高自身业绩的进取心。20世纪80年代,美国的管理层利用与杠杆收购相结合的方式开拓出一片管理层收购的新天地,更是在20世纪90年代获得了专家领域学者们的广泛认同,这直接影响了公司治理结构的调整与完善。虽然管理层收购受到垃圾债券市场一定程度的负面影响,发展速度变缓,但丝毫没有阻碍管理层收购在全球拓展的步伐。管理层收购在美英两国的试验成功直接促进了如俄罗斯、澳大利亚的国家的经济体制变为市场经济。

20世纪90年代,受我国外部经济环境的影响,管理层收购在我国经济市场中悄然兴起。1997年,管理层收购在中国不少民营企业崭露头角,但没有明确提出概念,只是作为改善内部激励制度的一种手段。在中国最先应用管理层收购成功的往往是民营企业和集体企业,因为他们受到的限制比国有企业来的少,只要能解决资金来源问题,与股东达到一致意见,与当地政府成功协商,不违反法律,即可顺利推行管理层收购计划。但是改革开放初期的大部分的所谓的“集体”企业并没有接受到政府的股权投资和生产经营活动的参与权,为了改变产权不明这一现象,许多企业纷纷采用管理层收购的方式。为了确保管理层收购能够在中国市场后续稳定发展,党在十六大报告中明确了国有资产的分级管理并细化了分配制度。至于在在法律方面,国家为了让管理层收购合法实行,颁布了《上市公司收购管理方法》。虽然管理层收购在国外的试点实践对于管理人员积极性的激发,代理成本的降低和企业经营绩效的提高有显著的效果,但是我国的目前国情显示无论是法律法规还是信息披露方面都存在漏洞,管理层收购在我国企业的实行会让有限的国有资产逐渐流失。更甚,多年以来很多国内学者对于我国国有企业的管理层收购持偏见态度,认为其会让企业公平标准受到影响的同时极大地损害经营效率。虽然对管理层收购有这样那样的担心,但是只要对国有企业进行正确的规范和引导,摆脱外部环境的弊病,管理层收购就能发挥其真正的价值,提高国有企业的市场竞争力。

1.1.2研究意义

合法有效的管理层收购必定是符合我国实际国情的,在激发企业内部人员工作热情,提高效率的同时推动我国公有制产权制度改革的顺利实行。但是,现有已实行的管理层收购案例中都存在一个共同的问题即国有资产流失严重。为解决此类问题,本文对古今中外学者关于管理层收购理论的研究进行了分析总结,针对管理层收购在我国的发展现状指出目前发展的不足,并以郑州宇通客车为案例进行实证分析,从中寻找我国实行管理层收购的原因,并针对实践中存在的问题尝试提出解决对策,以此提高国有企业的经营绩效。

管理层收购对于企业长期经营绩效的提高发挥着至关重要的作用。我国的专家学者也一直致力于管理层收购理论的创新以此来丰富企业经营管理学说。对我国国有企业的管理层收购的相关理论和具体实践进行分析和研究,找出应对问题的有效决策,为建立有中国特色的企业管理层收购奠定了基石。

1.2研究选题

企业改革的实质是产权制度的逐步改革。我国政府花费了大量的时间和精力来摸索创新企业改革的途径,希望企业能有明晰的产权制度和内外管理制度来遵循。因此,现行的企业产权制度必须进行改革,由当初的单一产权变为多元产权结构,完善法人治理结构。除兼并、重组、联合、租赁等改革方式,管理层收购现已是国有企业产权化改革的一种新突破。

管理层收购作为企业股权重组的方式之一,对企业收购的预期利益目标的达到具有重要意义。1998年管理层收购这种方式被引入中国,并于2002年掀起一股热潮,国有企业的管理层收购在经过几年的实践后,逐渐暴露出严重的社会问题,直接危害到企业管理层的正常运作。为了解决管理层收购在我国国有企业实施过程中暴露的问题,更好的促进管理层收购在我国国有企业改革中发挥其积极作用,本文选取了一个代表性案例——郑州宇通客车公司,作为研究对象,以此从其收购过程中暴露的问题寻求相应的解决对策,促进国民经济越快越好发展。

2文献综述

2.1国外文献综述

管理层收购这个概念一开始就是在西方被提出,是目标公司的管理者凭借借贷资本来获得本公司的部分或者全部股份,从而达到改变目标公司所有权结构,重组本公司资产的目的,它是企业兼并重组的一种重要形式。威斯通(1998)认为管理层对企业进行投资时,自身应得收益往往会受到别人的侵犯,倡导企业的管理层要积极响应进行管理层收购的号召,以此来取得企业的所有权,保护自己的合法利益;Mike Wright(2001)提出,企业家精神是受风险投资的刺激产生的,原有的风险投资结构有了企业家精神的引导可以保证管理层收购带来的收益。德安杰罗(De Angelo)作为美国管理层收购实证研究的先行者,发现管理层收购一般是以处于零售业纺织业等成熟行业的中小企业为收购对象。近年来,管理层收购也被开始应用于高新技术产业。David Citron(2001)则指出在国外,无论是管理层收购还是杠杆收购,一直是人们热衷的焦点,但是杠杆收购在有效发挥管理作用,提高管理效率的同时带来了无法避免的财务困境问题,管理层仍被认为有望解决这一问题。管理层收购作为操作性最强、效果最显著的方式,在国外中小上市公司中普遍使用,它为公司的管理层提供了一个创造和积累个人财富的机会,因此受到公司管理层的热烈欢迎,与此同时,管理层收购在降低代理成本,提高管理层积极性和改善企业经营绩效方便都起了至关重要的推动作用。Rekha Rao-Nicholson,Julie Salaber和Tuan Hiep Cao(2016)研究的是2001-2012年东盟国家的兼并和收购,发现在金融危机时并购的效益要远远高于危机之前和之后,这是由能源危机时公司间的协同效应创造的,预示着公司经营效益的提升。Reza Yaghoubi,Mona Yaghoubi,Stuart Locke和Jenny Gibb(2016)通过对历史上关于收购研究的回顾和总结,分析收购的原因,影响,用实证来提出了关于收购价值破坏来源的新的观点。

2.2国内文献综述

严宇芳(2016)认为我国对于管理层收购的探讨研究不够深入仔细,导致管理层收购并没有在企业中完全发挥它的效用,我们有必要对上市公司管理层的绩效进行研究,对管理层收购的特点进行归纳总结,以此推动管理层收购更好地实施。王建平,李自然(2015)提出,我国的上市公司在管理层收购后虽然没能在短期内提高其经营绩效,但通过实证分析后证实在股权改革后的长期内可以大幅提升公司经营利润,扩大公司规模。胡伟(2014)提出,我国上市公司的管理层收购由于法律方面存在种种缺口,导致管理层收购处于严重的困境,我国急需实施法律监管来保证管理层收购带来的既定利益。何森(2010)以一个经济学人的视角,用制度经济学等理论知识,采用规范分析的方法来分析管理层收购的产生以及我国国有企业管理层收购实施过程中遇到的问题。胡明同年也回顾了国有企业管理层收购的实践史,分析了在实践操作中出现的问题并提出了相关的解决建议。吴越(2010)提出我国管理层收购存在收购主体的合法性,收购定价和融资等问题,其中融资问题是关键,解决融资问题是管理层收购获得成功的基石。在管理层收购过程中,目标公司的资产价格远超过收购主体的实际支付能力时,管理层往往只能支付收购总价的一部分,其余的资金缺口要靠融资来弥补。国外的金融机构丰富,金融体系相对完善,经理人可以通过银行贷款和发行高收益的垃圾债券来获得大量资金。但是我国目前的资本市场发展不成熟,金融机构不丰富,金融手段有限,根本无法满足管理层收购对资金缺口的需求,融资风险无法避免。刘澄(2006)为了促进我国上市公司管理层的健康发展,对管理层收购的融资方面提出了几项建议,一是逐步优化我国上市公司管理层收购现有的融资结构,二是要改革现有的管理层收购机制并且创新收购工具;三是要多样化上市公司管理层收购的退出途径,确保公司的整体利益。赵慧,杜新建(2004)指出管理层收购存在的主要风险是道德风险,包括交易过程中和完成之后的道德风险。我国的资本市场发展还不成熟,产权交易市场不够活跃,管理层融资渠道过于单一,管理层收购完成之后资金偿还主要集中在收购后的企业经营活动中产生的现金流量,因此企业的经营财务风险进一步加大。

2.3文献述评

剩余内容已隐藏,请支付后下载全文,论文总字数:20127字

相关图片展示:

该课题毕业论文、开题报告、外文翻译、程序设计、图纸设计等资料可联系客服协助查找;