论文总字数:23407字

目 录

1引言 1

1.1研究背景和研究意义 1

1.1.1研究背景 1

1.1.2研究意义 1

1.2文献综述 1

1.2.1国外研究现状 2

1.2.2国内文献综述…………………………………………………………………………………………………………….2

1.2.3 文献述评 3

1.3研究思路和研究方法 3

1.3.1研究思路 3

1.3.2 研究方法 3

2我国金融行业资本结构与财务绩效相关理论概述 4

2.1相关概念的界定 4

2.1.1资本结构的定义………………………………………………………………………………………………….4 2.1.2银行绩效的概念……………………………………………………………………………………………….………..4

2.2相关理论…………………………………………………………………………………………………………………………4

2.2.1资本结构理论 5

2.2.2公司治理理论 5

2.2.3控制权理论……………………………………………………………………………………………………….………..5

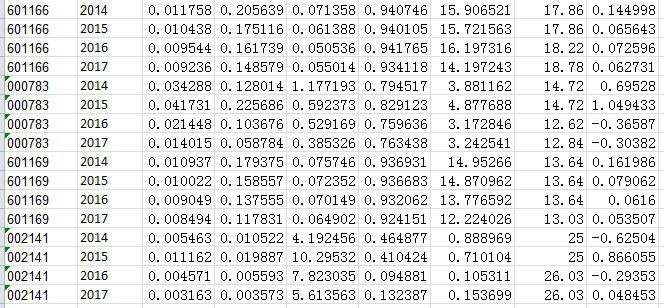

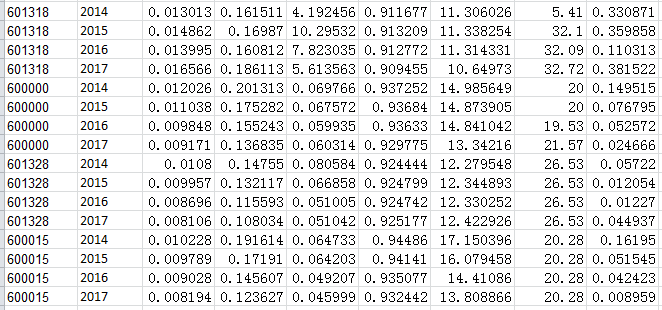

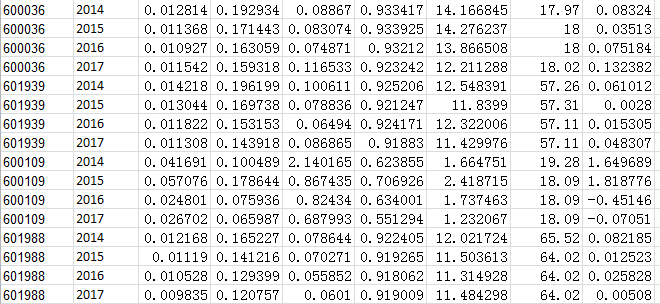

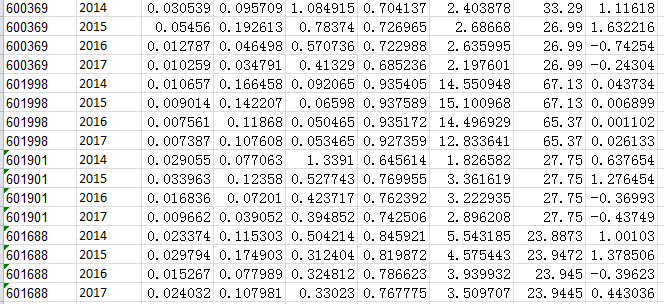

3金融行业资本结构与公司绩效实证研究 6

3.1样本的选取 6

3.2变量的选择 6

3.3提出假设 7

3.4模型构建 8

3.4.1描述性统计…………………………………………………………………………………………………………………8

3.4.2相关性分析 9

3.4.3实证分析 10-14

3.5结论 14

4 政策建议…………………………………………………………………………………………15

4.1采用适度的股权集中制度…………………………………………………………………….15

4.2适度引进外资,使得资本结构朝多元化方向发展………………………………………………………15

4.3努力宣扬与推进绿色金融的经营方式………………………………………………………………………...15

4.4 进一步完善金融行业市场环境……………………………………………………………………………………15

参考文献 16-17

致谢.......................................................................18

金融行业资本结构与企业绩效关系研究

史倩楠

,China

Abstract:The financial sector includes banks, securities companies, insurance companies, trust and investment companies, trust companies. Optimizing capital structure is conducive to improving enterprise performance and enhancing enterprise value. Therefore, the research on the relationship between capital structure and enterprise performance is increasingly concerned by theoretical circles, companies and governments at home and abroad. Scholars at home and abroad have made many studies on the relationship between capital structure and corporate performance in financial industry. American economists Modigliani and Miller founded the MM theory in 1958, which laid a good theoretical foundation for the study of modern capital structure. The performance of an enterprise may be affected by different capital structure, resulting in the impact of enterprise value. At present, there are many research papers on the relationship between capital structure and enterprise performance at home and abroad, but there are fewer studies on a particular industry. Therefore, this paper discusses the relationship between capital structure and firm performance in financial industry. I hope this article will provide reference value for the development of financial industry.

Key words:Financial industry;capital structure;enterprise performance;policy recommendations

1.引言

1.1研究背景和研究意义

1.1.1研究背景

企业资本结构,或者融资结构是企业负债与所有者权益的比例,很大程度上,这决定着企业的偿还与再融资能力。优质合理化的债权结构可以降低企业的融资成本,从而使得财务杠杆的发挥调节作用,继而使企业绩效得到提升。美国经济学家莫迪格莱尼Modigliani和米勒Miller在1958年的时候创建了MM理论,为现代资本结构的研究奠定了很好的理论基础。在我国的金融领域,企业资本结构问题一直备受讨论。随着世界经济全球化的高速发展,金融业为全球经济发展做出了重大的贡献,在世界经济中起着越来越重要的的作用。

随着我国逐渐加快经济对外开放,国外金融机构在华的展开,我国金融格局正发生着翻天覆地的深刻变化,与此同时,对资本结构的优化探索成为了学者见研究的热门话题。而研究的焦点也多集中于资本结构与企业绩效或企业价值的关系或者是相互间的影响。经过多年的发展,我国金融行业不再只注重规模化、一体式的盈利发展方向,而是转型向企业文化价值最大化的现代经营理念,使企业越来越注重自身的企业绩效。基于以上背景以及本文探讨的话题,我把正处在飞速发展阶段的金融行业作为研究对象,围绕金融行业的资本结构对企业的经营绩效有什么样的影响,并且什么样的资本结构可以提高企业绩效来开展本篇论文,希望可以为金融行业的企业资本结构优化发展提供一些参考。

1.1.2研究意义

企业资本结构一直获得了大量社会金融学者的研究,各式各样以金融行业为研究对象的探讨使得其研究理论以及体系都相对成熟。这使得对金融行业资本结构与绩效的研究有了大量的理论支撑,激发了大量学者的探索研究兴趣。然而,资本结构的经济理论较好的研究氛围多处于国外,因为发达国家的资本市场法制性强,经济成熟度也比较高。我国目前的融资环境、行业法规与发达国家人有一段差距。所以,这篇文章以我国特殊经济特征出发,探究资本结构与企业绩效之间的关系,在一定程度上丰富了国内对两者关系的研究,为我国金融业资本结构合理化提供理论借鉴。

并且,金融行业是一个独特的存在,不同于一般的行业,能够产出最终的实物商品,它的特色在于其极高的资产负债。大部分研究人员习惯于把企业负债与所有者权益的比例作为资本结构来进行研究。而且,学术研究一直是一项与时俱进,不断探索的过程。每一项研究、对比都有其特殊的意义。放眼金融行业在复杂的世界环境中,中国还没有做到主动地位,经济的发展与增长也遇到了小小的瓶颈。所以金融行业会受到国内外市场的冲击,并且在国外资本不断进入中国市场抢占市场份额的严峻条件下,金融行业必须要进步、发展。绩效的提高不仅有助于金融行业自身的前景,还有助于提升国家的金融的安全与经济稳定,所以关于金融行业资本结构与绩效的关系研究具有重大的现实意义。

1.2文献综述

1.2.1国外研究现状

1971年,Klein学者最早提出来银行企业理论,他将银行作为一个独立企业,在研究中抛开以前的研究模式,独树一帜的加入资本结构的形式概念。Klein将预期利润作为衡量指标,去研究上市商业银行的资产组合。【1】

随后,在1974年,学者Pringle提出金融企业可以在不完全竞争的金融市场中向借款人发放贷款或者以对外投资的方式获取利益,这是出于对交易成本的考量。【4】

1978年,Karaken和Wallace认为进入市场受到阻力障碍时,银行可以获取利润的方式就可以是增加负债。当然,若超过一定限制则会使银行面对破产风险,因此可以探索出一个最优的资本结果以实现银行的利润最大化。【2】}

1981年,O’Hara通过把银行分成两类:以成员形式组成的银行、发行股票的银行,进行研究。发现两者比较下,以发行股票方式成立的银行在绩效方面的表现更为优异。【8】

在1990年时,Osterberg与Thomson选取了大量的银行研究对象来探索金融行业的资本结构,得出了所得税对资本结构的显著影响。【5】Demirguc-kunt、Harry Huizinga在1999年度通过收集了80多个国家七年的样本数据,选择用净资产收益率作为衡量绩效的指标,得出的结论是股权结构有助于提升绩效。【6】

在2000年,学者Lawrence Fogelberg通过把银行管理层持股比例与经济增加值当作自变量来研究其对企业绩效的影响关系,研究结果显示的是管理层持股比例与绩效所显示的关系为正相关。【11】

Dulacha和Greg T在2006年,以肯尼亚商业银行为研究对象,选择资本回报率和不良贷款率作为衡量指标来研究金融行业资本结构与企业绩效的关系,最终结果显示的负相关。【10】

剩余内容已隐藏,请支付后下载全文,论文总字数:23407字

相关图片展示:

该课题毕业论文、开题报告、外文翻译、程序设计、图纸设计等资料可联系客服协助查找;