论文总字数:16466字

目 录

摘要 1

Abstract: 1

1 引言 1

1.1 研究背景与意义 1

1.2 国内外文献综述 3

1.2.1 关于大豆期货价格和现货价格关系的研究 3

1.2.2 关于大豆期货价格影响因素的研究 4

1.2.3 关于期货市场价格波动的基本统计学特征研究 4

1.3 基本思路、研究方法与论文结构 4

1.3.1 基本思路及方法 4

1.3.2 结构及主要研究内容 4

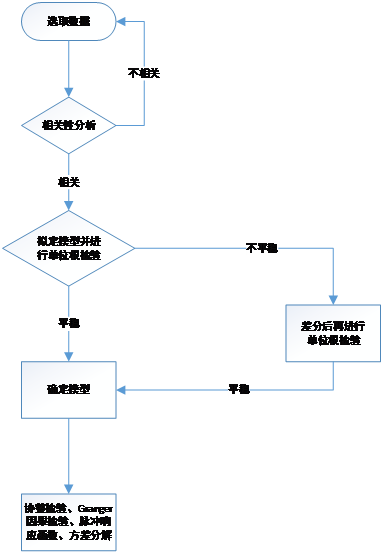

1.3.3 本文研究框架图 5

2 实证分析 5

2.1 VAR模型简介 5

2.2 分析原理 6

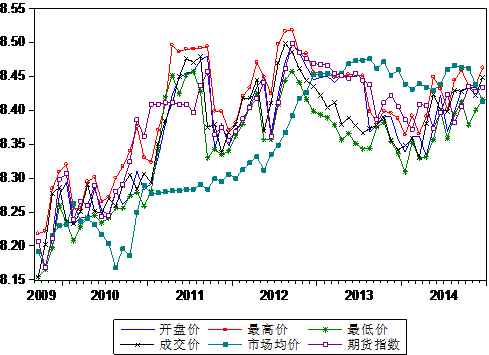

2.3 变量的选取与来源 6

2.4 建模步骤与模型检验 7

2.4.1 相关性检验 8

2.4.2 单位根检验 8

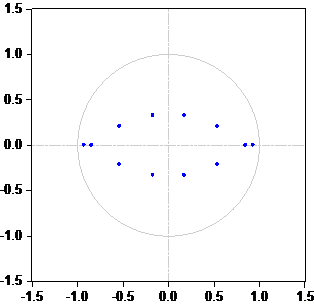

2.4.3 模型建立 9

2.4.4 协整检验 10

2.4.5 Granger因果检验 11

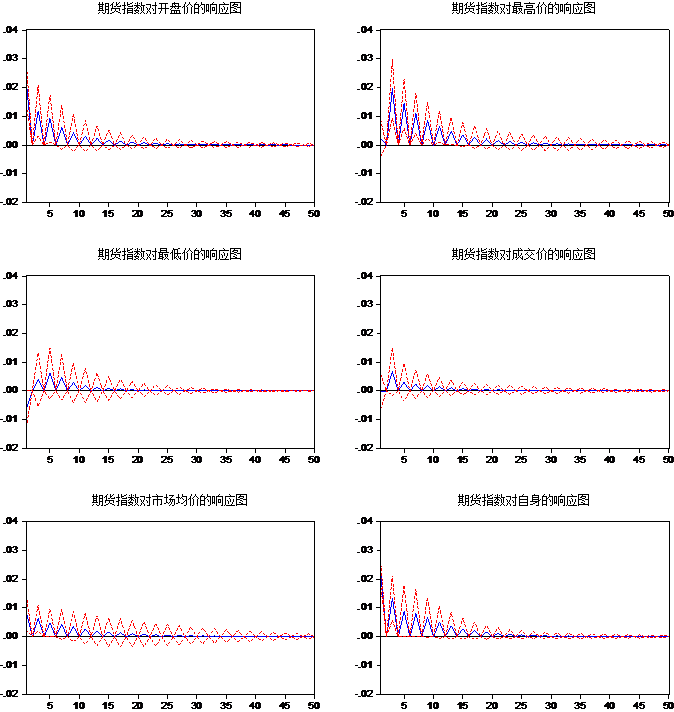

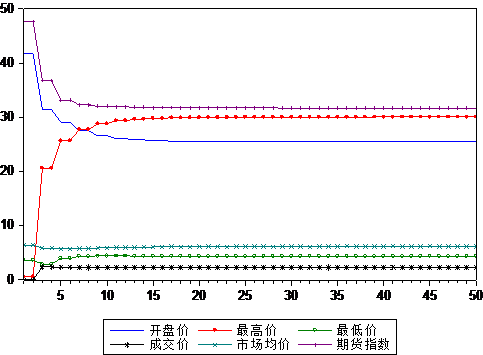

2.4.6 脉冲响应函数 11

2.4.7 方差分解 13

3 结论 13

3.1 本文的主要结论 14

3.2 不足与展望 14

参考文献 15

致谢 16

基于VAR模型的大豆期货价格影响因素分析

杨锡鹏

,China

Abstract:As a large proportion of agricultural production of crops, soybean futures price volatility in recent years, very intense, so the factors affecting soybean futures prices to analyze it becomes very important. By studying the Dalian Commodity Exchange, January, "a 1701 bean" of September 1, 2009 to December 1, 2014 data, explore the factors the opening price, highest price and the spot price of soybeans and other products of the soybean futures price factors. By correlation test and post-test units established root VAR model, then the co-integration test and Granger causality test to ensure the practicability of the model, the final response function and variance decomposition to draw conclusions based on the pulse: the opening price and the highest price of soybean futures prices It affects about 30%, other factors of about 8%.And soybean futures prices and spot prices, there is a long-term co-integration relationship between the lowest price, the transaction price.

Keywords: Soybean futures prices; VAR model; Cointegration; Granger causality test; impulse response function

1 引言

1.1 研究背景与意义

大豆作为十分重要的农作物及食用油作物,在人们的生产和生活中扮演着十分重要的角色,日常人们总会食用大豆,或者吃大豆的副产物——豆油,它们的作用十分显著。然而由于大豆自身种植效益低、中国土地资源的变化及其限制、国家政策提倡节约用地、气候变化、人口众多以及人们需要更多的住房等因素,产量一直不是十分的多,增长量也十分的有限,中国的大豆供给经历了供给有余、供需平衡到自给不足的过程。大豆价格的剧烈波动从很多方面影响中国的经济,同时也给人们的日常生活带来了许多不便的地方。

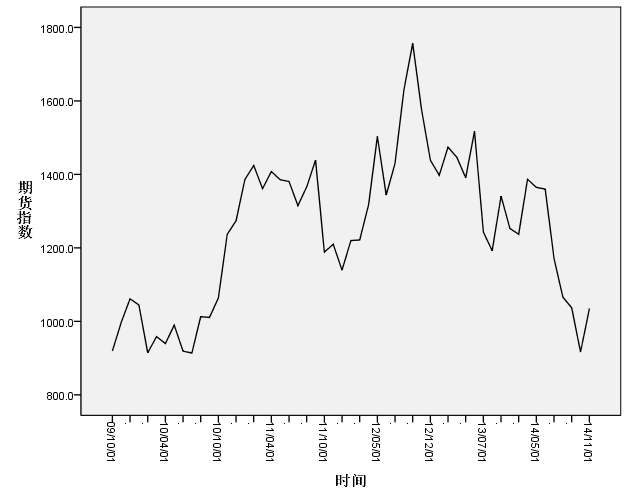

图2 COBT大豆期货指数变化图

当今社会,其价格主要是通过大豆期货市场来确定的。全球最具有权威性代表的大豆期货市场就是美国的芝加哥交易中心(COBT)所公布的大豆价格。美国的大豆市场所规定的价格主要是以COBT所拟定的数据为准则的,该交易所大豆合约已经有了100多年的历史。到目前为止,它仍然是COBT里交易量最大、变化幅度最为剧烈的合约,每手5000蒲式耳(约136吨),每日涨停板仅限30美分,日成交量一般是在50000手上下浮动的。该交易所公布的大豆价格被世界各地的国家和地区引用和参考。从图1中可以清楚的看到,2009年10月1日的时候仅仅约为889.1美分/蒲式耳,最开始的时候变化并不大。从2010年10月1日开始,大豆期货指数有了很快的提升,到了2011年4月1日时候已经达到了1400美分/蒲式耳,之后的几个月又是基本不动的浮动,在2011年10月1日的时候,开始有了小幅度的下降,下降到2011年12月1日的1150美分/蒲式耳,再之后开始急速上涨,到2012年12月的时候,达到了近5年的最高值1768.2美分/蒲式耳。不过从这之后,大豆期货价格指数开始迅速滑落。到2014年11月1日的时候已经降低到了1144.2美分/蒲式耳,这已经接近了近5年的最低值。不过在这下降的期间,2013年1月1日到2012年6月1日和2013年7月1日到2014年5月1日这两个期间的大豆期货指数的变化不明显,只是小幅度的变化。还可以看出来,2014年11月1日起,大豆期货指数开始有了一定程度的提高。在这几年内,大豆期货价格的最高值与最低值相差近 2倍,期间的波动十分频繁且呈现无规律的变化。

图2 1979-2012大豆总产量变化图

中国是世界上最大的发展中国家,当然不能在这一方面落后太多。1993年中国期货市场开始试点,农产品期货作为主要的期货品种开始推向市场,中国整个期货交易市场中农产品期货交易量占很大的比例。例如中国的大豆生产情况,1996年的时候黑龙江省的大豆生产量占全国总生产量的41%,到了2012年该省所占的比例下降到36.3%,但该省仍然是全国最大的大豆种植基地。大豆作为农产品,其产量价格的变化受多方面影响,如天气、人力、进出口量、金融因素等,这就使得广大农民们的收益很难得到有效的保障,是以大豆期货产品的出现在套期保值方面,可以施展重要作用。然而与国际市场相比较,中国的期货市场发展较晚,各种制度还未达到完美,还需完善,国际间的竞争力还有待提高。在当今这样的国际发展浪潮中,如何加速市场高效发展,稳定大豆期货市场价格,提高交易水平成为发展的重要目标。

因此研究大豆期货价格波动的影响因素就变得有着十分重要的现实意义和理论意义。通过本文的研究,可以对大豆期货价格波动、大豆期货投资风险有更为深刻的认识,这样,政府部门对大豆价格进行宏观调控将更加的有理可依、有据可依。再次,大豆市场价格的合理调控,无论是对大豆农户收益的保障、大豆产品加工企业规避价格风险,还是期货投资者理性投资等,都将产生重要意义。

从图2中可以清楚的看出来,在1980年的时候,大豆在中国的总产量约为750万吨,之后呈现飞速上升的趋势,达到2005年的最高值1750万吨,这其中有些年份它的总产量有不同程度的降低,例如在1987年到1992年的时候,从1250万吨下降到了1000万吨,又如在1994年到1996年的时候,又从1650万吨下降到了1300万吨。从2005年开始,总产量开始呈下降的趋势,到2014年的时候,大约只有1250万吨,其中2007-2009这两年内有过小幅度的提高。这表明大豆的产量是不断在变化的,而且会受到很多因素的影响。由此可见,研究其变化因素显得尤为重要。

1.2 国内外文献综述

1.2.1 关于大豆期货价格和现货价格关系的研究

在这一领域,中国有许多学者进行了深入的研究,刘庆富等[1]运用双变量EGARCH的模型,证明了二者之间是存在双向的引导关系,以及二者的市场间还存在着双向的波动溢出关系。在2007年,孙志红等[2]运用了VEC模型得出农产品现货价格和期货价格是具有联动影响,同时也认为期货价格的稳定对当前的农产品现货也具有引导作用的结论。王可山等[3]运用VAR模型进行了更深一步的探讨。最终认为中国的期货市场与现货市场具有较大的相关性。马元元[4]通过Johansen协整检验模型、Granger因果关系模型、误差修正模型等方法证明了在中国二者之间的相关系数值在0. 9以上。杨婧等[5]通过VAR模型认为二者是存在正相关的。邰银平[6]和林青[7]均通过VAR模型、ECM模型等认为大豆市场价格序列具有长期均衡关系。王川[8]认为二者是存在协整关系的,并且是前者向后者的传导为主的单项传导关系。外国的学者也对该问题有一定的研究,Rufang Wang等[17]通过Johansen协整检验对其进行分析,结果显示找不到大豆和玉米价格之间对中国的大连商品交易所显著长期的联系。这使得我们需重新审视使用约翰森的协整过程,允许结构突变。并且大豆价格格兰杰导致玉米价格。

1.2.2 关于大豆期货价格影响因素的研究

针对这一方面的研究,中国的学者仍处于领先的位置。张晶[9]通过勒纳指数等方法认为跨国垄断对中国大豆期货价格影响十分剧烈。张天龙[10]在分析其影响因素时使用主成分分析,结果显示美元兑人民币汇率、我国大豆消费量、国际原油价格、进口量等因素对大豆期货价格的影响是比较大的。郑斌[11]通过建立多远回归模型证实了投机因素对其影响十分显著。

1.2.3 关于期货市场价格波动的基本统计学特征研究

Ganqiong Li等[13]对该问题有一定的研究,用GARCH模型的VaR方法估计价格风险,并讨论对精度的正态分布,t分布和广义误差分布的残留的概率分布的假设的影响估计和VaR计算,最终得出结论:基于GARCH模型的VaR可以更好地描绘大豆期货市场收益分布和波动性,并在一定程度上的VaR的精度可以考虑剩余的偏度得到改善。Mekbib G. Haile等[14]对全球种植面积和产量最优国际价格变化和波动率进行研究,解释了为什么当前的高粮价也没有带来正如人们所预料的全球农产品供应的大量增加。同时认为预计短期供给弹性一般都比较小。换句话说,农业生产者需要更多的时间来进行必要的调整,生产和投资,增加供给。此外,本研究评估增加的潜在产出价格的不确定性,由价格波动所代表多少,削弱了全球的积极反应。Phoebe S. Wiles, David Enke[16]通过优化遗传算法的参数MACD对大豆期货价格进行分析,从传统意义上优化使用整数的移动平均收敛发散的参数值,并且该优化大豆市场的利润值。

1.3 基本思路、研究方法与论文结构

1.3.1 基本思路及方法

本文的研究主要基于以下基本假设:大豆期货的开盘价等对期货的影响十分显著,市场均价对期货价格的变化也是十分显著,它们之间存在某种联系。这种假设基于以下几方面:一,当今中国农产品仍然是中国的大型市场,对它进行研究更容易的了解中国经济的发展;二,农产品的发展依旧从一定程度上影响着人民的生产与生活。

本研究的主要研究方法为:协整检验、相关性分析、单位根检验和Granger因果检验、脉冲响应函数以及方差分解的方法,并且遵循历史与逻辑相统一原则,通过宏观和微观分析、实证研究和定量分析,再结合VAR模型验证大豆现货市场均价及大豆期货开盘价、成交价等因素对大豆期货价格的影响是否显著。

1.3.2 结构及主要研究内容

该研究是针对影响中国大豆期货价格变化的因素。首先建立向量自回归模型(VAR模型),建立大豆期货价格和所研究因素的模型。然后对模型展开检验分析,从而分析模型的可行性以及可研究性。最后得出它们对大豆期货价格有何影响的结论。

剩余内容已隐藏,请支付后下载全文,论文总字数:16466字

相关图片展示:

该课题毕业论文、开题报告、外文翻译、程序设计、图纸设计等资料可联系客服协助查找;