论文总字数:24422字

摘 要

现金流量是商业银行盈利能力和生存能力的综合反映,供应链金融是一种专门满足中小企业融资需求的新型融资模式,银行在这一过程中,主要协调监管生产供应链上物流企业、中小企业和核心企业的合作,将现金流价值有效地分散整个供应链生产中来,极大地便利了资信能力不足的中小企业融资。但供应链金融业务在延伸现金流价值的同时,也分散了整个供应链链条上现金流的风险,而银行作为供应链融资过程中的主体之一,现金流风险最大程度的体现在借贷环节的现金流支出和还款环节的现金流的回笼上,由于其现金流的运行流程中涉及到的参与方较多,运行过程中任一环节的出错,都会给其资金带来现金价值与数量流失的风险。

本文主要以现金流风险的视角,从商业银行的角度出发,将供应链金融分为三种模式,根据流程关键点分析各模式下商业银行现金流的风险成因,为银行发展供应链金融的情况下如何防范现金流风险提出建议。对日后供应链金融服务的发展具有一定实际意义。

关键词:银行;供应链金融; 现金流风险

ABSTRACT

Cash flow is the lifeblood of business survival and development, supply chain finance as a tailor-made SME a new financing model, bank supervision through coordination of logistics enterprises, SMEs and the core, the cash flow effectively integrated into the whole supply chain in the past, has greatly facilitated the lack of credit financing ability, speed up cash flow inflow of cash flow in order to prevent breakage of SMEs provide some protection for the company's cash flow management optimization have a great value, but the value of its extension but also has spread the risk across the supply chain chain cash flow, bank financing process as the supply chain body, its return of cash flow in the process as it involves more participants, running any part of the error, will return the funds to bring its credit risk, the paper for cash flow perspective, the supply chain finance is divided into three modes, each mode to evaluate the risk of the bank to return the cash flow, and analyzes the key risks in each mode node, and supply chain finance cash flow at risk management optimization recommendations. Provide a reference value for the future development of the supply chain financing services, has a certain practical significance.

Keywords: bank; supply chain finance; cash flow risk

目录

摘要 I

ABSTRACT II

第一章 绪论 1

1.1 研究背景和问题界定 1

1.2 研究内容和意义 1

1.3 研究思路 2

1.4 研究方法和可能的创新 3

第二章 文献综述 5

2.1 供应链金融风险的相关研究 5

2.2现金流风险的相关研究 6

2.3 文献述评 7

第三章 供应链金融业务中银行现金流风险的分析思路 8

3.1银行现金流风险分析的理论基础 8

3.2 银行在供应链融资业务中现金流风险的分析思路 8

第四章 保兑仓模式下银行现金流风险识别与防范 10

4.1 保兑仓模式运作流程分析 10

4.2保兑仓模式中银行现金流风险的成因识别 11

4.3保兑仓模式的银行现金流风险防范: 13

第五章 融通仓模式下银行现金流风险识别与防范 16

5.1 融通仓模式运作流程分析 16

5.2 融通仓模式引起银行现金流风险的成因识别 17

5.3 融通仓模式的银行现金流风险防范 19

第六章 应收账款模式下银行现金流风险识别与防范 21

6.1 应收账款模式运作流程分析 21

6.2 应收账款模式银行现金流风险的成因识别 22

6.3 应收账款融资模式的银行现金流风险防范 24

第七章 供应链融资中银行现金流风险防范机制 26

7.1 从现金流流向管理的角度建立信用评价体系 26

7.2 从现金流流速管理的角度动态跟踪企业情况 26

7.3 从现金流流程管理的角度健全内部控制机制 27

第八章 结论与展望 29

参考文献 30

致谢 31

第一章 绪论

1.1 研究背景和问题界定

中国的商业银行在经历股份制改革和上市融资等重组过程后,建立了较为规范的授信体系,有力地防范控制了银行所面临的现金流风险。与此同时,商业银行出于提高优良资产占比、降低信贷业务风险的考虑,往往不愿意贷款给那些规模小,稳定性差,抵御风险能力弱,信用等级低的中小企业。而供应链金融的出现改变了这种商业银行不愿意贷款给中小企业的局面(廉子英,2012)[1]。国内外的商业银行纷纷开展所谓“物流金融”、“融资供应链”等服务,改变了银行对企业的传统服务模式。尤其是美国次贷危机引发全球金融海啸后,各商业银行迅速拓宽供应链融资业务范围,以寻找经济危机下新的利润点。

但是从银行的角度来看,供应链金融业务与传统的银行信贷业务有着巨大的不同。传统的银行授信业务模式下,商业银行只需要对单一的融资企业进行考察,收集分析其信用情况、财务状况等信息,商业银行的现金流风险相对较低。供应链金融服务以真实的交易为条件,将核心企业与融资企业的信用进行捆绑,并通过与第三方物流企业合作进行监督,将授信风险与借款企业个体信用隔离开来。这种新兴的融资方式降低了商业银行对授信企业财务状况评估的权重,给银行授信贷款带来了诸多方面的挑战。

商业银行发展供应链金融融资业务时现金流运行面临怎样的风险?如何对这些现金流风险的关键因素进行识别?相应应当采取哪些风险控制防范措施?而这正是本文探讨的关键问题。

1.2 研究内容和意义

供应链金融的服务将整个供应链上的各方连成一个整体,使得商业银行能够很好地解决中小企业融资难的问题。但是这种服务模式也增大了商业银行的对相关企业的监管难度和现金流风险。而现金流在供应链金融中的地位至关重要,如果能够很好地分析识别出商业银行在进行供应链金融贷款业务中的现金流风险并加以防范和控制,就能够有力推进商业银行的供应链融资模式,给中小企业带来更大便利。

而以前的研究文献多是针对供应链融资的基本概念和运作模式的研究,但很少关注在这个过程中现金流的风险分析,尤其是商业银行的现金流风险,这有待于进一步研究。由于供应链金融模式中相关联的参与主体较多导致供应链流程中每一个节点都有可能对银行供应链金融模式贷款业务中现金流的价值、所有权等造成影响,因此,银行在进行供应链金融模式贷款业务时,应当考虑每一个节点的控制,从而达到现金流风险控制的目的。

本文将用规范研究的方式,借鉴前人研究的现有成果,将供应链金融根据融资资产的不同分为三种运作模式进行分类分析, 以现金流风险识别和控制的视角,提出相应的建议,研究内容对推动供应链金融授信业务的发展、更好地解决中小企业融资难的问题具有一定的理论与实践指导意义。

1.3 研究思路

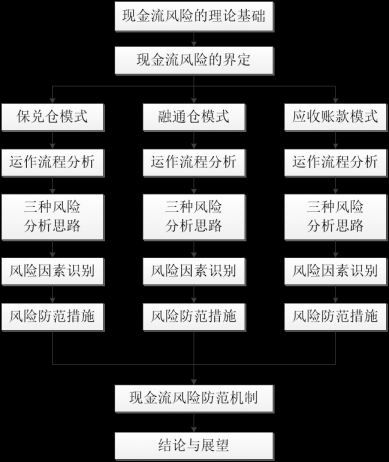

本文可以分为八个部分:

第一部分 绪论。阐述论题的研究背景、意义、思路以及研究方法,在此基础上归纳自己可能的创新。

第二部分 文献综述部分,阐述总结国内外学者关于供应链金融融资模式对商业银行现金流风险文献。

第三部分 提出关于供应链金融对银行现金流风险影响这一问题的分析思路,将商业银行的现金流风险界定为价值性风险、运转性风险和法规性风险。

第四部分 保兑仓模式下商业银行现金流风险识别与防范。

第五部分 融通仓模式下商业银行现金流风险识别与防范。

第六部分 应收账款模式下商业银行现金流风险识别与防范。

第七部分 建立健全供应链融资中银行现金流风险防范机制。

第八部分 结论和展望。

本文的框架如下图所示。

图1-1 本文的思路框架

1.4 研究方法和可能的创新之处

本文通过阅读总结大量文献,主要采用如下几种研究方法:

(l)采用文献梳理法,通过对前人研究供应链金融风险和现金流风险识别与防范的现有成果进行系统梳理,分析商业银行实施供应链融资模式时可能的现金流风险。

(2)采用归纳法对商业银行现金流风险因素进行归纳,区分其导致的价值性风险、合规性风险和运转性风险。

(3) 采用分类研究方式对保兑仓、融通仓、应收账款融资三种供应链金融模式中商业银行现金流风险进行分类分析,总结出风险及其对策措施。

(4)采用定性研究法。

根据对于前人文献的搜集,本文的创新点在于:

(1)前人对于供应链金融的运行模式分析不少,但较少有着重于现金流的研究,本文将从以商业银行的角度出发,着重研究在供应链金融中,银行贷款后现金流所存在的风险,并提出防范措施。

(2)分类定性分析供应链金融三种模式下的现金流的风险引发因素,并归纳出主要风险点,较有针对性,最后给出建议。

第二章 文献综述

2.1 供应链金融风险的相关研究

在最近几年的研究里, 供应链金融风险方面的研究己经有了初步的成果。Rafael 和 Javier(2004)[2]在研究供应链融资的业务的基础上 ,设想了一些尝试规避市场和道德风险的管理手段。Sunil(2004)基于社会和经济两个不同的环境维度指出了商业银行在供应链金融这一新兴业务形态中的风险多样性和复杂性。Barskey和Catanach(2005)[3]对供应链融资风险进行了多角度的分析后提出,供应链融资不同于传统信贷融资,风险管理理念应该注重过程管理。

川顾娟(2008)指出构成供应链金融的风险主要有两大类——即供应链金融系统性风险和非系统性风险。系统性风险在市场当中是普遍存在且难以规避的风险,而非系统风险是由供应链中相关企业由于企业基本实力和信用记录等因素会给企业自身经营、实施供应链融资所导致的风险,而银行正是要对不同的企业有针对性地提出相应的风险识别措施和决策规避举措以应对这些非系统性风险。

杨光(2007)[4]分析了商业银行进行供应链融资中业务中可能面对的供应链当中存在的逆向选择风险以及道德风险之后提出了供应链融资金融风险共担的融资模式,他认为延迟策略给供应链带来了新的融资模式的同时由于处在核心位置的连锁企业可以克服信息不对称产生的逆向选择问题进而满足了具备办理融资业务能力的条件。

杨晏忠(2007)[5]将供应链金融运作中的风险分为环境风险、政策风险、信用风险、市场风险以及法律风险五类并在分析了商业银行供应链金融现有的实际模式以及对应的潜在风险后,对供应链金融风险采取相应的对策防范措施给出了建议,希望能够通过防范风险来实现商业银行实施供应链金融业务的可持续发展。

刘长宏(2008)指出供应链金融模式与传统授信业务主要特点的不同之处在于供应链金融是在商业银行在考察供应链各成员经营和资信状况后对供应链上相关企业进行群体授信, 因此商业银行需要特别关注供应链行的核心企业(一般是具有较大规模和生产能力的制造业企业)的资信, 商业银行要在对整个供应链上所有上下游企业的特征状况和风险因素进行系统分析的基础上厘清供应链各参与主体之间内在的业务顺序和受控制关系及整个供应链链条中潜在的风险问题和表现特征, 最终商业银行要实现建立合理的供应链授信分配体系和有效的风险防控体系的最终目标。

徐华(2010)[6]提出,供应链金融中存在的风险可以按照来源的不同分为内生风险和外生风险,内生风险主要包括企业道德风险、经营风险等,外生风险由外部经济、金融环境变化等引起,主要包括市场环境风险、政策变动风险等。

孙毅,张启成,贾峰(2011)[7]采用案例研究的方式,分析了供应链金融业务中每一个融资步骤可能出现的风险点进行逐一分析,列举了案例中商业银行采取的风险防范措施以及发挥的效果,并在此基础上对商业银行供应链融资业务发展提出建议。

吴生秀(2011)[8]提出基于供应链金融特有的贸易融资——采取贸易与信贷关联账户自动划转的方式将中小企业收到的货款将自动划入其贷款还款账户,从而降低了融资企业将原本应当用于还款的资金挪作他用的风险,实现商业银行对中小企业信用风险的转移。

2.2现金流风险的相关研究

国内外学者们对于现金流风险的研究主要集中在现金流风险的定义及其种类的划分。Foster和William研究了现金流的波动和循环,指出忽略现金流风险会导致严重的财务危机。徐志宏(2001)[9]认为金融机构的现金流风险是指现余流不能满足债务支出的需求,这种情况往往迫使金融机构提前清算,从而使账面上的潜在损失转化为实际损失,甚至导致金融机构破产。陈志斌(2002)对现金流风险的定义是,可能发生的现金流转不灵的危机情形,并提出企业应该通过将自身现金流的组成、结构、总量多个角度与企业经营规模、现金流质量、获取能力和支持能力等不同维度进行结合,构建一个切实可行的现金流风险防范模型。刘红霞(2005)指出,现金流一定程度上刻画了企业财务信息,认识现金流风险对企业实施财务风险管理很重要,因此,对现金流风险识别应根据以下三个步骤:首先, 通过现金流不同的来源深入透视企业的现金流量表结构,根据企业所处发展阶段探究企业现金流的主要风险来源;其次,要在前述分析现金流来源结构的基础上构建风险评价体系;最后用主成分分析方法合理界定风险临界阈值,进而健全内部现金流管理防控机制。陈志斌(2007)[10]指出,现金流的安全性是企业健康发展的基本前提,现金流管理保障现金流安全是基础,而企业现金流流转过程中主要存在着价值性风险、运转性风险和法规性风险三种风险,且这三种风险之间存在着相互影响逐层递进的关系,而企业是可以通过加强现金流内控措施的执行力度来构建完善的内控系统,从而实现防范这些现金流风险的直接目标、核心目标和终极目标。谢芳春(2006)[11]认为由于难以预料或控制因素的影响导致企业现金收支不匹配而使企业蒙受损失的可能性就是企业所面临的现金流风险。陈志斌(2011)[12]又从现金流的安全性、持续性和价值性三个角度构建了一个比较完善的现金流状况评价模型。朱兆珍,董小红(2013)[13]将现金流风险界定为现金流灭失型风险、效率降低型风险、价值毁损型风险和财务危机型风险,但是四中风险之间存在一定的交集,并不能明确进行区分。

2.3 文献述评

供应链金融这一创新型业务风险具有多元性,根据主体来源的不同,可分为来自银行的系统性风险和来自融资企业自身的非系统性风险,其业务流程包括现金流、信息流、物流的风险,而商业银行是这一业务流程中现金流风险的主要承担者。前人的研究主要将现金流风险定义为由于难以预料或控制因素的影响,比较成熟和全面的现金流风险分类是陈志斌提出的价值性风险、运转性风险和法规性风险,本文将借用这一衡量指标,对供应链金融融资模式业务中商业银行现金流运行的风险成因及其防范措施进行分析。

第三章 供应链金融业务中银行现金流风险的分析思路

3.1银行现金流风险分析的理论基础

商业银行供应链金融融资业务现金流风险的理论基础主要是信息不对称理论、逆向选择理论和道德风险理论。信息不对称是指实际交易中,交易双方某事件真实情况了解程度不同,获取信息较少者有可能会做出不好的决策,此时交易双方的信息程度是不对等的。对于商业银行来说,放贷业务是其主要的经营活动,其贷款业务的目的就是未来融资企业还贷现金流的流入,但在实际市场环境下,其对于融资企业的情况的了解是有限的。商业银行与融资企业之间信息不对称会给融资企业带来逆向选择和道德风险两种后果。逆向选择指的是市场交易的双方对事件信息获取程度不对称的情况下,其中一方(通过供应链金融模式进行融资的企业以及供应链上的核心企业)所获取的信息相较于另一方(本文中指的是实施供应链授信贷款的商业银行)而言信息较多,能够通过这种信息的不对称性使自己从这种交易中受益而使对方的利益受损。这种情况发生时,信息不利的一方便难以顺利地做出政策交易的决策,于是这种信息不对称有可能导致导致信息失去了平衡供求、促成交易的作用,进而导致整个过程效率的降低。而在供应链融资模式中,这种逆向选择的情形之所以会实际产生,是因为市场上存在一些资信情况不良的企业,处于获得贷款延长危机到来时间甚至是骗取贷款的动机,会想方设法利用不合理的手段违规改变财务指标粉饰自己的报表,或者提供不完整的信息和资料从而获得商业银行的信任。一旦获得贷款支持,由于借款企业自身存在的生产条件的局限性和信用不良性,其在成功获取贷款后,很容易发生偿债危机,这就引发了商业银行现金流回笼的障碍。与此同时,这一过程同样存在着隐藏道德风险。道德风险是指借款人有预谋地通过非常规手段欺骗银行从而获取商业银行贷款的情况,银行此时存在现金流受损的潜在风险点,加上商业银行自身的经营管理制度如果不完善,会导致供应链融资业务流程有不利操纵空间或者信息不能顺畅传递,增加银行的账款回收的坏账率,如果银行内部控制不严,会导致现金挪用等危机。

3.2 银行供应链金融业务的现金流风险分析思路

供应链金融融资服务下,由于供应链链条上的各方处于一荣俱荣、一损俱损的状态,价值随着链条向上下游的不断延伸,对商业银行的风险也会随着随之延伸扩散。对于进行供应链金融业务的商业银行而言,一旦供应链上的某一节点企业出现了信息、物流或者现金流问题,都会非常迅速地影响到整条供应链现金流的顺利运转,另外再加上市场环境变动和人为操作失误,被纳入到供应链上的商业银行提供服务过程中,事先各种无法预知的不确定因素会导致其实际收益低于预期收益从而遭受损失的可能性,形成银行信贷现金流回笼上的困难,而这就是商业银行所面临的现金流风险(童珊,2007)[14]。

本文参照陈志斌(2008)在对于现金流风险体系的构建,从三个方面对商业银行的供应链融资业务的现金流风险进行分析,并总结归纳出每种模式主要的现金流风险因素节点,提出相应的风险防范措施。

剩余内容已隐藏,请支付后下载全文,论文总字数:24422字

该课题毕业论文、开题报告、外文翻译、程序设计、图纸设计等资料可联系客服协助查找;