企业财务风险管理研究—以M公司为例毕业论文

2020-04-07 08:42:09

摘 要

近几年国内经济呈现缓慢增长的态势,影响财务风险的因素更加复杂,对公司的抗风险能力提出了更高的要求。财务风险不仅影响企业自身的经营效益,也会拉动整个社会的经济发展。如果不能得到有效控制,可能会导致资金链的崩溃。加强财务风险管理,建立财务风险预警管理体系成为企业可持续稳定发展的重要因素。

本文在阅读国内外学者研究成果的基础上,归纳了财务风险相关理论,并将理论系统地应用到安徽省某汽车股份有限公司。首先,对该公司的概况及经营现状进行了简单介绍,分析时下国内外汽车产业发展趋势,剖析公司目前存在的问题。其次,选取最近五年的财务数据识别评估公司的风险,总结引起财务风险的内外影响因素。最后将层次分析法和模糊综合评价法相结合,选择适当的指标构建风险预警体系。根据预警结果提出切实可行的防范措施,为管理者提供指引。

研究结果表明:公司目前面临产业结构升级转型的压力,盈利能力下滑,在筹资、运营方面都存在一定程度的风险,而公司并没有设置独立的风险监控部门,在风险监控方面存在漏洞。

关键词: 财务风险 财务风险管理 层次分析法 模糊综合评价

Abstract

In recent years, the domestic economy has been slowly growing, the factors that affect financial risks have become more complex, and higher demands have been placed on the company's ability to resist risks. Financial risks not only affect the company’s own operating efficiency, but also drive the economic development of the entire society. If it cannot be effectively controlled, it may lead to the collapse of the capital chain. Strengthening financial risk management and establishing a financial risk warning management system have become an important factor in the sustainable and stable development of the company.

Based on the research results of scholars at home and abroad, the thesis summarizes the related theory of financial risk and applies the theory systematically to Anhui Automobile Co., Ltd. First of all, it gives a brief introduction to the company's general situation and business status, analyzes the development trends of the auto industry at home and abroad, and summarizes the current problems in the company. Secondly, the financial data of the last five years were selected to identify and assess the risks of the company and to summarize the internal and external factors that caused financial risks. Finally, the AHP and fuzzy comprehensive evaluation method are combined to select the appropriate indicators to build a risk early warning system. According to the results of early warning, we put forward preventive measures to provide guidelines for managers.

The research results show that the company is currently under pressure to upgrade and transform the industrial structure and its profitability is declining. There is a certain degree of risk in funding and operations. The company does not have an independent risk monitoring department and there are loopholes in risk monitoring.

Key Words:Financial Risk;Financial risk management;AHP;Fuzzy Comprehensive Evaluation

目 录

第1章 绪论 1

1.1研究目的与意义 1

1.1.1研究目的 1

1.1.2研究意义 1

1.2国内外研究现状 2

1.2.1国外研究现状 2

1.2.2国内研究现状 3

1.2.3文献评述 4

1.3研究内容与方法 5

1.3.1研究内容 5

1.3.2研究方法 5

第2章 相关理论基础 7

2.1概念界定 7

2.1.1财务风险的定义 7

2.1.2财务风险的分类 7

2.1.3财务风险的成因 7

2.2理论基础 8

2.2.1风险管理理论 8

2.2.2委托代理理论 8

2.2.3资本结构理论 8

第3章 M公司现状及问题分析 10

3.1公司概况 10

3.2公司经营现状 11

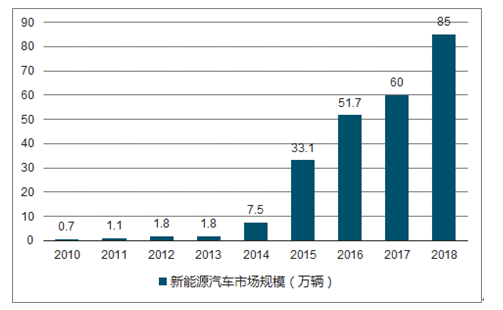

3.2.1行业发展现状 11

3.2.2公司发展现状及问题 12

第4章 M公司财务风险分析及其预警体系构建 15

4.1 M公司财务风险识别与评估 15

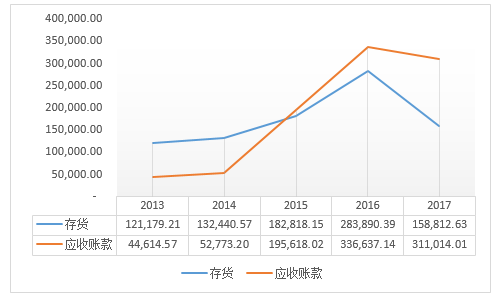

4.1.1财务风险识别 15

4.1.2财务风险评估 19

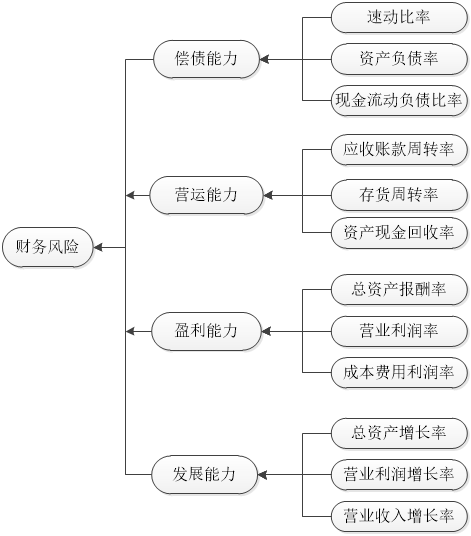

4.2 M公司财务风险预警体系 22

4.2.1财务预警指标体系构建 22

4.2.2基于模糊综合评价法的风险预警模型 25

4.3 财务风险预警体系应用及防控措施 27

4.3.1 2017年财务风险预警分析 27

4.3.2 财务风险防范措施 30

4.3.3 财务风险应对预案 33

第5章 结论与展望 34

5.1结论 34

5.2展望 35

参考文献 36

致 谢 38

附 录 39

附录A 公司财务报表 39

附录B 2013-2017年公司部分财务数据 41

附录C 2017年企业绩效评价标准值 42

第1章 绪论

1.1研究目的与意义

1.1.1研究目的

在宏观环境日益复杂的形势下,各行业将面临更大的竞争压力。不仅要面对实力雄厚的同业竞争者,还要及时应对可能会爆发的经济危机。企业在扩大生产规模,提升自身竞争力的同时,财务风险成为了亟待解决的问题。在一系列财务活动中,财务风险无处不在并将影响财务目标的实现。及时预测、知晓公司存在的潜在风险,制定有效的预防措施,才能最大限度减小损失。

对于汽车产业而言,资产负债率高、应收账款周转率低、资本结构不合理等现象比较普遍。而目前财务风险管理并没有引起足够重视,财务风险预警管理体系不健全,缺乏监督与反馈机制等无疑将会给企业带来潜在的财务风险。而一旦陷入财务危机,受影响的不仅仅是投资者,也会给社会带来负面效应。因此有效识别、评估企业的潜在风险,及时采取措施防范应对风险,使公司能够更好实现可持续发展成为重要的研究命题。目前在财务风险管理研究的相关领域,多数学者以实证研究为主。而针对具体的公司财务风险管理体系的应用研究较少,因此本文以安徽省某汽车股份有限公司为例,进行理论的实际应用,以期达到为公司的管理者提供指导的作用。

1.1.2研究意义

中国经济发展进入新常态,宏观经济增长速度将进一步放缓。2017年我国上市公司总体财务安全状况进一步恶化,其中非金融类上市公司是近十年来表现最差的。汽车工业正面临着传统产业结构升级的压力与挑战,影响公司正常生产经营的因素增多。但目前大多数公司还没有形成财务风险管理体系,对风险的评估、预警还停留在制度层面。因此对财务风险管理的研究具有一定的理论和实践意义。

(1)理论意义

第一,丰富和发展财务风险理论体系。我国关于上市公司财务风险的理论研究相对滞后于上市公司市场的发展,随着市场体制改革的日益推进,上市公司也面临更加复杂的财务风险。财务风险评估、预警体系也应不断更新,以适应发展需要,为管理者提供指导。

第二,创新了财务风险预警方法。本文结合层次分析法来定量确定指标权重,避免人为主观因素,为指标体系的构建提供研究思路。在确定模糊隶属度函数时,巧妙结合《企业价值评价标准值》,改进了以往专家打分的模式。

(2)实践意义

首先,可以帮助企业高管制定出正确的决策。对于该汽车股份有限公司而言,公司正在开拓新的市场将面临更加复杂的环境。这些不确定性会影响生产经营活动,并导致财务风险的发生。因此构建与单位内外部环境和性质、行业、规模、发展阶段等自身特征相适应的风险预警管理体系,使管理者能够及时发现风险,追溯查明风险产生的原因,并制定可行的应对措施,做出合理的投资和筹资决策,以尽量减少损失。

其次,保护利益相关方的经济利益。公司要想保持稳定发展就必须要提高抗风险能力。作为上市公司,其经营状况和财务业绩与投资者和债权人的利益密切相关。公司只有不断提升盈利能力和发展能力,才能够吸引更多投资者,解决扩大市场规模的资金需求。同时对于投资者,他们也能够从企业利润分红中获得更大收益。对于债权人,保持充足的资金流,才能够保证按期偿还债务。

最后,有助于政府加大对行业的控制力度,促进产业健康发展。汽车行业作为支撑国民经济的重要产业,对国内生产总值的贡献不容小觑。科学完善的风险防范体系,有利于政府监管部门了解整体行业的风险状况,制定合理的行业发展规划,加强对企业的事前管理调查,防患于未然。

1.2国内外研究现状

1.2.1国外研究现状

(1)关于财务风险认识的研究

19世纪,由于当时资本市场处于经济危机时期,许多公司面临破产倒闭的风险,人们开始意识到风险管理对维持公司正常经营的重要性,对财务风险管理的研究也开始受到重视。经过理论和实践的不断融合,风险管理逐渐发展成为一门正式的学科。

2004年美国COSO组织发布《风险管理-整合框架》介绍了包括风险识别、评估、预警、防范在内的管理框架,标志着全面财务风险管理的形成。Jeremy Moore(2010)研究了国家政策与财务风险的关系,他认为国家政策越温和则企业承受风险的能力就越强[1]。Solomon D C,Muntean M(2012)提出风险与回报密不可分,如果不考虑回报与风险比率,则无法完成完整的财务和经济诊断。通过使用诸如财务杠杆,财务盈亏平衡和杠杆比率等具体指标可以实现财务风险分析,对于优化任何在市场经济下运营的公司的财务结构和可行性都具有重大意义[2]。Terry Mc Nulty, Chris Florackis,(2013)等人研究了董事会架构对财务风险的影响。研究发现在141家公司中,选取董事会结构和流程作为样本,其中董事会流程被认为是危机期间财务风险的重要决定因素。且董事会决策过程具有一定程度的认知冲突,则财务风险会越低[3]。Svetlana Saksonova,Svetlana Savina(2016)通过对拉脱维亚最大公司的价值动态分析,确定其驱动因素以及影响公司价值增长的主要原因,研究发现这些风险问题主要与财务管理的缺陷有关,并将导致公司无法确保其价值的可持续增长。证明了加强财务管理有利于实现公司的长期稳定增长[4]。

(2)关于财务风险预警的研究

Ali Serhan Koyuncugil,Nermin Ozgulbas(2012)提出了基于数据挖掘的财务风险检测系统模型,以土耳其银行为研究对象通过使用EWS模型确定了31个风险概况,15个风险指标,2个预警信号和4种财务路线图来预防财务风险[5];Paolo Giordani等人(2014)将企业经营失败同其他财务指标之间建立了非线性关系,并通过实证研究检验了引入非线性关系将会在很大程度上提高破产模型预测的准确率,准确率约为70%至90%,给后来的研究提供了一种新的思路[6];Ming Tao W(2015)本文选取7家石油公司作为样本企业,构建了石油企业财务风险评估指标体系,选择灰色多层次关联分析法评估其财务风险,引导企业改善财务状况[7]。Ismail Yildirim(2015)以7家上市保险公司为研究对象,使用VaR模型,历史模拟和蒙特卡洛模拟方法来衡量保险公司面临的外汇风险。从分析中获得的数据显示了保险公司因交换风险而遭受的损失,并发现使用蒙特卡罗模拟计算的损失大于使用历史模拟计算的损失[8]。Naz Sayari (2016)以1500家不同行业的公司为背景,选取最能反映行业特性的指标,建立Logistic模型进行了财务困境预警的研究。研究得出企业财务困境因行业特征不同而有所差异,不同行业揭示的财务指标信息不相同,在建立预警体系时要充分考虑公司所处的行业特性,选择最具有代表性的指标[9]。Almamy J,Aston J(2016)等调查了Z-score模型在预测英国公司财务健康状况的拓展使用情况,应用判别分析法测试在预测财务状况中具有统计显著性的比率。研究结果发现,现金流量指标与原始Z值变量相结合对预测英国公司的财务风险具有非常显著的意义。与Z-score模型相比,该模型的预测能力为82.9%[10]。

1.2.2国内研究现状

我国在财务风险领域的研究滞后于西方,研究方法在不断发展,理论逐渐成熟,应用与受益于我国企业。最近几年的研究成果如下:

(1)关于财务风险认识的研究

2004年中华人民共和国财政部在《企业财务风险管理》一书中明确了合理规避财务风险对企业生产经营的重要性,进一步深化了财务风险理论。彭中文,李力(2014)等指出财务风险与公司内部治理有关,并针对于此提出了防范财务风险的几点建议:建立风险管控部门、充分发挥风险管理委员会及其他战略部门的职能、合理的资本结构、适当扩大董事会规模、增设独立董事等 [11];张殿锋(2014)以2008-2012年深沪上市公司为样本,从公司治理角度研究财务风险,研究发现我国机构投资者持股、国有公司、独立董事、董事会会议和管理层持股可以抑制和防范公司的财务风险,而第一大股东持股比例对财务风险并没有显著影响[12]。王伟,陈剑(2015)以广西A股上市公司为例,提出了判断企业财务风险的四个层次:其一是比较资产负债率与行业平均水平,其二比较财务杠杆系数与行业平均水平,其三看效益,比较总资产报酬率与负债资金成本,其四比较经营活动现金净流量与当期偿债现金支出的比例[13]。

(2)关于财务风险预警的研究

①单变量预警模型

自1996年以来,我国相继出现了基于公司财务数据的财务风险预警模型的研究。周首华等人对国外Z计分模型进行了改进,将现金流量指标纳入考虑范围构建了F分数模型,实证结果表明F分数模型的准确性要高于Z计分模型。

②多变量预警模型

孙坤、匡建群(2014)以创业板上市企业为研究样本,建立多元线性回归模型对财务风险与财务柔性的关系进行实证研究,得出提高企业财务柔性可以降低财务风险的结论[14]。卞艳艳,雷娜(2015)选取模糊综合评价法,以中小企业为研究对象,建立风险预警模型,并为中小企业加强风险预警提出了相应的建议[15]。黄晓波,高晓莹(2015)将选人工神经网络预警模型应用到制造业上市公司,实证研究结果得出该模型具有较高的预测准确率,而且盈利能力是影响公司财务风险的关键因素[16];王兆东,刘新芝(2015)认为创业板上市公司具有高风险性,有必要建立风险评估体系。提出应用熵技术来构建风险评估指标体系,结合理想点原理计算当前财务状况与理想点的距离,从而判断财务风险状况,为财务风险评估提供了一种新的定量方法[17]。林兢,苏金香(2016)以《COSO新框架》为基础,归纳总结了内控要素的17项具体原则、82种内控缺陷表现。从839家国有控股上市公司筛选2012年内控披露有重大缺陷、出具否定意见审计报告、被ST的公司,确定了39个样本。将财务指标、与内控相关的非财务指标均纳入指标体系建立logistic模型,预测准确率高达90%。[18]。王艺、姚正海(2016)以 A 股制造业上市公司为研究对象,选取27个财务指标,利用Logistic回归、决策树和人工神经网络分别构建模型,并对预测结果进行分析[19]。徐伟(2016)在《财务风险预警建模原则及几种预警新模型》一文中提出了四种新预警模型,分别是理想距离判别法、最近距离判别法、极小离差主成分判别法、模糊判别法[20]。何珊(2016)以28家高端装备制造业上市公司为研究对象,应用BP人工神经网络构建了企业财务风险预警模型[21]。杨利红(2017)以LD集团为例对其财务状况进行了评价,并应用功效系数法建立了风险评价体系[22]。

1.2.3文献评述

对比国内外有关财务风险的相关文献,可以发现西方的研究重在建立模型,进行实证研究,理论研究较少。而我国对财务风险的研究相对滞后,经历了从定性到定量研究的过渡。在借鉴国外一些学者建立的预警模型的基础上发展和完善了适合我国企业的财务风险预警体系。但是纵观这些实证研究模型的实现往往建立在一定理想假设的基础上,且研究对象选取大量上市公司的个别资料试图获取普遍性的结论,因此得出的结论具有一定的偶然性。且目前的研究多用来解决所有行业问题,而对于不同行业灵活选取财务数据的研究缺乏。不同行业以及同行业不同公司之间,由于其特殊的行业背景和经营性质,财务数据选取具有一定的差异性。其二,影响财务风险的因素众多,具有一定的模糊性。单独依靠某种模型具有一定的局限性,在针对具体公司的研究应该要注重定性和定量的结合,将模糊的数据定量化处理。

1.3研究内容与方法

以上是毕业论文大纲或资料介绍,该课题完整毕业论文、开题报告、任务书、程序设计、图纸设计等资料请添加微信获取,微信号:bysjorg。

相关图片展示:

课题毕业论文、开题报告、任务书、外文翻译、程序设计、图纸设计等资料可联系客服协助查找。