上市公司反向并购的案例分析——以奇虎360公司为例毕业论文

2020-04-07 14:04:44

摘 要

许多中国公司已经探索了反向并购这种上市的捷径,为了解决中国企业的融资和其他方面的问题,以建立新的品牌形象并获取全球竞争优势,反向并购这种方式为其提供了全新的尝试。有些公司通过这种方式为公司的长远发展奠定了良好的基础,但也有不少公司在反向收购兼并中,由于信息披露问题或卖空,他们面临退市危机。非上市公司对上市和获取资本经营机会的强烈需求导致越来越多的公司通过反向并购这种捷径上市,这与上市公司反向收购业绩不佳形成鲜明对比。分析反向收购中的风险问题有助于中国企业有效规避反向收购风险,实现经济持续稳定增长。

本文通过对奇虎360公司借壳上市的案例进行详细分析,更近一步理解反向并购的实质,探究奇虎360公司借壳上市全过程,了解360公司采取反向并购方式的原因,通过分析了360公司并购后的上市估值的变化、分析企业并购后的长期短期的偿债能力、企业的盈利能力以及自身发展能力,得出奇虎360公司发生反向并购后的优势以及问题所在。通过分析,思考360公司是否能达成它的三年业绩承诺,并对其他类似行业回归A股做出参考。

关键词:反向并购;奇虎360;法律实质;市场估值

Abstract

Many Chinese enterprises have explored the shortcut of the reverse merger and acquisition, which provides a new attempt for the Chinese enterprises to solve the financing problem, to establish a brand new brand image and to build a global competitive advantage in reverse mergers and acquisitions. Some enterprises have laid a good cornerstone for the long-term development of the enterprises, but there are also a considerable number of enterprises in the process of reverse mergers and acquisitions due to information disclosure problems or encounter do a fair reason to face the delisting crisis. The strong appeal of non-listed company to market and capital operation makes more and more companies listed through reverse mergers and acquisitions, which is in sharp contrast to the poor performance of reverse mergers and acquisitions. The analysis of risk problems in reverse mergers and acquisitions helps Chinese enterprises to avoid risks and achieve sustained and steady economic growth in reverse mergers and acquisitions.

Through a detailed analysis of the case of the listing of the Qihoo 360's backdoor, this paper makes a closer understanding of the essence of the reverse merger and acquisition, explores the whole process of the Qihoo 360's backdoor listing, and understands the reasons for the reverse merger and acquisition by the 360 companies, through the analysis of the changes in the valuation of the listed companies after the 360 merger and acquisition, the analysis of the solvency after the merger and acquisition, and the enterprises In terms of profitability and self development ability, the advantages and problems of Qihoo 360 after reverse merger were obtained. Through analysis, we can think about whether 360 can achieve its three year performance commitment, and make reference for other similar industries to return to A shares.

Key Words:Reverse merger; Qihoo 360; Legal essence; Market valuation

目 录

第1章 绪论 1

1.1研究背景与意义 1

1.1.1研究背景 1

1.1.2研究意义 1

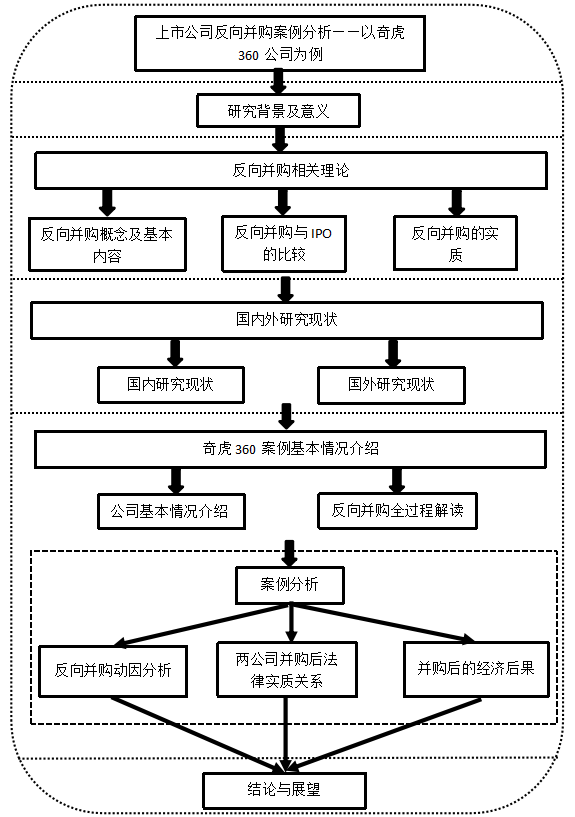

1.2研究内容及技术路线图 2

1.2.1研究内容 2

1.2.2技术路线图 2

1.3研究方法 3

第2章 反向并购的理论基础及文献综述 5

2.1反向并购的理论基础 5

2.1.1反向并购的基本概念 5

2.1.2反向并购与IPO的比较 5

2.2反向并购的实质 6

2.3国内外研究现状 6

2.3.1国内反向并购研究现状 6

2.3.2国外反向并购研究现状 8

第3章 案例基本情况介绍 9

3.1奇虎360公司基本背景介绍 9

3.2 江南嘉捷电梯公司基本背景介绍 10

3.3反向并购全过程解读 10

第4章 案例分析 12

4.1反向购买的动因分析 12

4.1.1从江南嘉捷公司的角度分析 12

4.1.2从奇虎360公司的角度分析 13

4.2并购方和被并购方法律实质上的关系 13

4.3企业反向并购后的经济后果 14

4.3.1 奇虎360公司借壳上市后的市场估值 14

4.3.2企业并购后偿债能力分析 15

4.3.3企业盈利能力及自身发展能力分析 16

第5章 研究结论与启示 18

5.1研究结论 18

5.2研究启示与未来展望 18

参考文献 20

附 录 21

致 谢 23

第1章 绪论

1.1研究背景与意义

1.1.1研究背景

自网络安全领先企业奇虎360公司2016年7月退市美国股票以来,已通过借壳上市成功重返A股。经中国证券监督管理委员会核准,江南嘉捷同意向上市公司全额注入奇虎360公司的全部股权,并将资产置于504.16亿元人民币。据了解,奇虎360公司于2011年3月纽约营业所登陆,五年后完成私有化,当时以市值93亿美元摘牌。随后,奇虎360公司的行为一直是资本市场的一大话题。截至2017年11月2日,江南嘉捷表示,奇虎360公司及其控制的两家公司将共同争夺江南嘉捷。江南嘉捷首先拟出售其全部资产和负债,更换资产并且发行股份,并购买奇虎360公司的全部股权,作价504.16亿元人民币。买卖完成后,江南嘉捷将在互联网安全技能、产品和广告等方面改变其产品即电梯、自动扶梯等的生产。反向并购之后的企业的实际控制人也将成为奇虎360公司的创始人周鸿祎。

越来越多的公司通过反向并购这种捷径上市,是因为非上市公司对上市和获取资本经营机会的强烈需求,这种情况与上市公司反向收购业绩不佳形成鲜明对比。本文的目标是,通过对奇虎360公司借壳上市的案例进行详细分析,探究奇虎360公司借壳上市全过程,了解反向并购的实质,分析并购后并购方和被并购方经济利益上的关系以及法律实质上的关系,然后进一步深入了解国内上市公司反向并购的现状,以及分析案例中存在的财务方面的问题和并购后的经济后果,并提出自己的想法和相关建议。

1.1.2研究意义

国外资本主义市场将相关概念称为“反向并购”,但国内资本市场一般称之为“借壳上市”,其内容类似,越来越多的公司将目光投向这种上市方式。虽然近几年来都有不少成功案例,但是其过程还是存在许多问题,值得我们进行研究,加以思考。本文从奇虎360公司借壳上市的案例为切入点,分析其借壳上市详细的全过程,为了总结逆向资本并购的全过程以及相关关系和经济后果的整体过程。希望通过本文的阐述及分析,各界对“反向并购”有一个更全面的认识及了解,并给其他企业提供参考。

近年来,A股的回归已成为越来越多中国企业股票的选择。他们有一个共同特征,就是美国市场上“价值被严重低估”。[13]由于估值存在差异,巨额财富效应让更多中国股票选择回国。由于公司在纽约证券交易所摘牌前的80亿美元的价格远远不能反映360公司的实际价值,所以奇虎360公司当初选择从美国市场摘牌。当360公司在美国摘牌时,估值为93亿美元,私有化总成本高达100亿美元。周鸿祎不得不四处寻找可以解决公司困境的“金主”,甚至抵押了360公司的股权和360公司的大厦。最终,从纽约证券交易所退出的360公司私有化资金来源包括来自招商银行的融资和贷款,其中银行贷款超过30亿美元。360公司必须选择回归A股来解决帮助他们摆脱正面临的这种尴尬境地。本文将奇虎360公司借壳上市的过程进行全面解读,并以此来分析上市公司在反向并购过程中存在的问题,然后在以往文献基础上提出自己的创新性思考。

1.2研究内容及技术路线图

1.2.1研究内容

在国际资本市场上,最近一段时间,美国证券交易所逐渐被当作为中国企业上市的海外目的地之一。其中,就有用反向并购这种捷径上市的方式来登陆美国资本市场,这种方法作为主要融资方式受到广泛关注。对于国内非上市公司来说,借壳上市优于IPO,因为IPO具有简单的法律关系和宽松的监管制度。它比IPO这种设立特殊目的公司的回报投资融资方式的审批程序更为方便。通过股权交换的方式,可以一步完成对壳公司的购买,实现境内资本境外上市融资。但是由于近年来国内上市公司的价值在美国被严重低估,越来越多的公司重回A股,借壳上市。本文以奇虎360公司为例,分析反向并购的实质,并购后收购方与被收购方之间的经济利益关系,与法律的实质关系以及并购后的经济后果,通过分析,为其他中概股回归 A股提供参考和思路。

1.2.2技术路线图

图1.1 技术路线图

1.3研究方法

本文查阅大量文献资料,获取并整理上市公司数据,采用文献分析和理论联系实际的方法,从理论和实证上对360公司反向并购案例进行阐述和研究。主要采用的研究方法如下。

文献研究法:这篇文章部分研究需要阅读大量的国内外优秀文献资料及理论研究成果,整合并总结各类资料,找出以前研究的不足和避免研究内容的重复性,并据此,提出创新性的观点。

案例研究法:本文在分析奇虎360公司借壳江南嘉捷公司上市全过程,在分析公司实际运作情况的基础上,研究奇虎360公司并购后的市场估值变化以及偿债能力、盈利能力,然后对此提出自己的一些思考。

第2章 反向并购的理论基础及文献综述

2.1反向并购的理论基础

2.1.1反向并购的基本概念

反向并购(也称为借壳上市)定义为,先购买空壳公司(上市公司)的股权,使得非上市公司的股东能够控制该公司,这种方式与普通的企业并购不一样。完成这个操作后,为了达到间接上市的结果,该公司就变成了上市公司的子公司,在过程中反向合并了非上市公司的所有资产和业务。

反向并购是一种常见的并购形式。目前,采用反向并购这个操作是越来越多的公司的决定,其数量已经与通过IPO进行反向并购和上市的公司数量基本相同。中国民营中小企业获取了长远和巨大的发展,由于经历过改革开放,公司们在经济全球化的大背景下遇到了融资困难等可持续发展的诸多瓶颈,他们急切地需要创建现代企业制度,他们在面对复杂的国际市场的同时还要参与全球竞争。在国际金融中心建立股份制和股份交易是解决上述瓶颈的一种切实可行的有效途径。

2.1.2反向并购与IPO的比较

首次公开募股(简称IPO)的基本概念就是市面上的任意一家股份有限公司,第一次向所有社会公众出售公司的股票。这种上市方式的优势在于可以募集资金,然后吸引投资者;增强公司股票的流通性;提高公司在市场上的知名度和公司员工认同感;报答个人和风险投资;有利于完善企业制度,便于管理。但是它也有很多不方便的地方,这才使越来越多的公司将目光投向了反向并购这种上市的方式。两种方法相比较起来各有优劣,具体情况有以下几点。[4]

(1)用反向并购方式操作上市时间短。基本上采用反向并购方式进行交易,一般大约需要3-9个月的时间可以完成(3到6个月的时候仍在交易中),买入一只已停止交易的外壳公司,直到交易恢复一般情况下需要6个月至9个月的时间。直接上市(IPO)一般需一年以上,时间消耗更长。

(2)反向并购上市成功有保证。有部分情况下会导致上市困难,是因为有企业采用IPO上市的时候会遇到收回上市申请的情况,是由于承销商不愿意或者是市场因素不利。在成功率不明确的情况下,以前的上市费用(如法律费用,会计师费用,打印费用等)却已经支付;反向并购可以保证上市成功,同时也不受外部因素的影响,并且因为上市过程也不会受到承销商的干涉。

(3)反向收购成本低于直接上市成本。反向收购上市的收购成本一般不超过100万美元(这是壳公司的类型不同来决定成本的不同),但是如果选择IPO上市,由于可能会加上约8%的承销商佣金,它的收购成本通常会超过120万美元。

(4)公司发生反向并购后并成为上市公司后,也就是完成了反向收购的操作过程,才会开始有公开募股的行动。

(5)直接上市一旦完成,立刻可获得资金;反观反向合并,在第二次发行新股或配股的时候,还须要等到合并推动股票,公司才能集到资金。当该公司已经变成了美国上市公司,承销商在这个时刻就会开始加入进来,承销商就会同意刊行并承销新股。

(6)直接上市由承销人组建承销商团;反向并购将采用聘请“金融公关公司”和“做市商”共同推动股市的方式。

2.2反向并购的实质

权利在公司控制权过程中的转移即为企业并购的要点,基于企业产权制度安排不同,各个主体的权利转换的时候情况不同。商业活动是在产权和公司制度的某些条件下进行的。纵观整个并购的过程,经过转让公司的控制权,权利人的某一部分就可以获取相应的利益。另一部分权利人采取支付其中部分的价格,来取得这部分控制权。改变公司权利主体的过程就是企业并购的流程的本质。

经历过发行股权证券并进行相互替换股权的进程,就是非同一控制下的企业合并。收购方就是通常发行股本证券的一方。然而,发行权益证券的一方在并购之后由另一公司参与合并,这也在部分业务合并过程中出现。尽管在法律上被称为法定母公司即为发行权益证券的一方,然而实际情况它本质上是会计处理时的会计收购方。这类型的公司兼并方式被叫做“反向并购”。[1]

2.3国内外研究现状

2.3.1国内反向并购研究现状

我们看到并购资产重组、借壳上市和反向并购之间有一些特殊关系存在,它们的相关方面的研究具备很大的类似点,因此综合来看国内外研究现状也会有这些类似结论和内容。根据查阅文献,国内研究现状如下。

梁萍[2]的《反向购买会计相关问题探析》这篇文章主要讲述了反向并购的整个会计体系和会计处理过程,另外还结合了相关实例。目前虽然反向并购这种方式在国内外市场已经较为常见,但是国家的相关准则规定还需要进一步完善和补充。在这个过程中有一些关于反向并购的理论依据还不清楚,这使得一些企业很容易钻空子获取一些利益。文中主要提出了要规范业务认定,统一商誉的计算并且要明确权益性交易的会计处理,这样才能进一步补充说明反向并购的会计处理方法,并规范制度。

张志勇[3]在《上市公司反向购买市场择机问题探析》文章提出观点,作者选取了一个特殊的切入点,研究反向并购的市场择机问题,文中介绍了相关理论,回顾了神州信息反向收购昆山申昌的全过程,分析了他们是如何选择市场择机,还对壳公司昆山申昌进行了详细的分析,来解决如何选择壳公司的问题,也给其他公司提供了借鉴。

张时杰[5]的《我国反向购买研究成果与研究方法综述》,这篇主要内容是对借壳上市的整体情况的概括与分析,由于近几年很多成功案例频频出现,反向并购的方式越来越获得关注,该作者主要是将一些成功案例做一些总结与梳理,为其他同类型行业提供参考与建议。

方红兰[6]在《反向购买会计处理》的文中也主要是论述了反向购买中的会计处理,内容偏重于合并报表的编制过程介绍和分析。文章行文过程整体上提到了反向收购的几项基本原则,并结合了相关实际操作的案例研究了整个反向购买会计处理的过程。最终落脚点是现金流量表的编制方法和一些分析。

史习民和戴娟萍[7]在《交易公平性商榷——基于资产结构与财务数据》文章中写到,近些年来,市面上成功完成反向并购的公司很多,分析这些案例有助于后续公司合并及完善,这篇文章主要对海澜之家借壳凯诺科技上市的过程进行了分析,以他们并购前后的资产估值和财务资料作为依据,探讨了交易过程中两个公司的交易公平性,并引发一些思考。

张志彤和吉利[8]在《上市途径与盈余质量——基于反向并购与IPO上市的对比分析》中,作者们也是选择了一个新的角度,他们从盈余质量的角度来将反向并购和IPO两种方式进行对比,分析他们通过这两种方式表现出来的业绩结果之间存在的差异。他们经过实证研究发现,得出了结论,反向收购公司的盈余管理动机要比IPO公司弱一些,但是市场并不能完全区别二者之间的具体差异。

李柏杨[10]在《关于中美跨境审计监管的研究》文中提出,这里涉及到境内境外的情况,其实反向并购这种上市方式在美国早已经十分普及,国内相关制度并没有完善。这篇文章主要研究的是监管服务,由于国内在相关审计业务上涉猎范围还不够,大陆几乎没有会计师事务所负责境外上市的审计业务,所以基本上还是在美国完成,所以我们要着重分析并兼管美国会计师事务所的审计业务,而不必过多强调国内的责任。目前关于中美跨境审计的以实例为基础的相关研究还是占少数,所以很多地方还有许多漏洞和缺陷,我们必须将这些地方重视起来。

课题毕业论文、开题报告、任务书、外文翻译、程序设计、图纸设计等资料可联系客服协助查找。