基于GARCH模型法的汇率风险的风险价值计算研究毕业论文

2020-04-09 14:06:42

摘 要

当今,中美作为世界最大的两个经济体,对世界经济的引导能力是举足轻重的,在中国进行历史上第三次汇改“8.11”汇改后,这时美元/人民币的中间价报价不再是像之前一样单纯的单边贬值,随之而来的是人民币与美元双边浮动调整大幅度增强。随着汇改的深入推进,汇率通过短期国际资本流动对货币价格波动的影响体现了一些新的变化特征。这一调整使得人民币兑美元汇率中间价报价机制进一步市场化,更加真实的反映了当期外汇市场的供求关系。在这样的环境下,我国各类金融产品及市场所面临的汇率风险正在不断上升,汇率作为反应其一定规律的客观因素,研究美元/人民币汇率风险更具有意义。

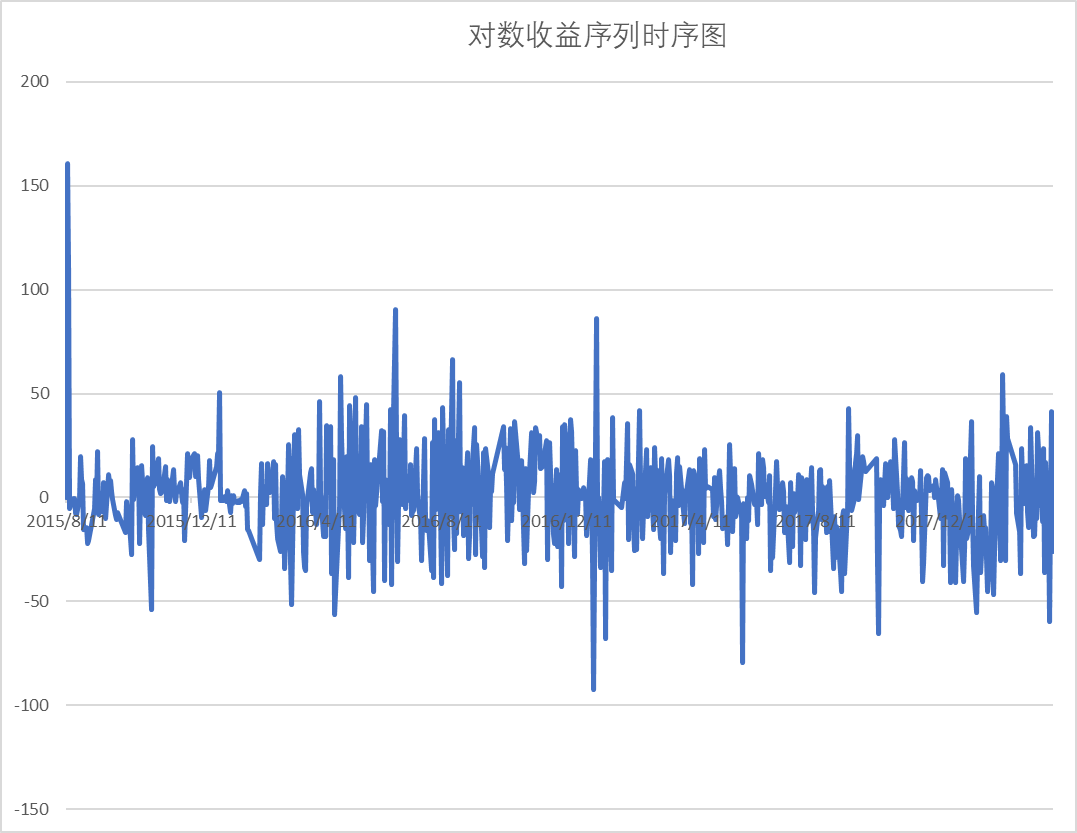

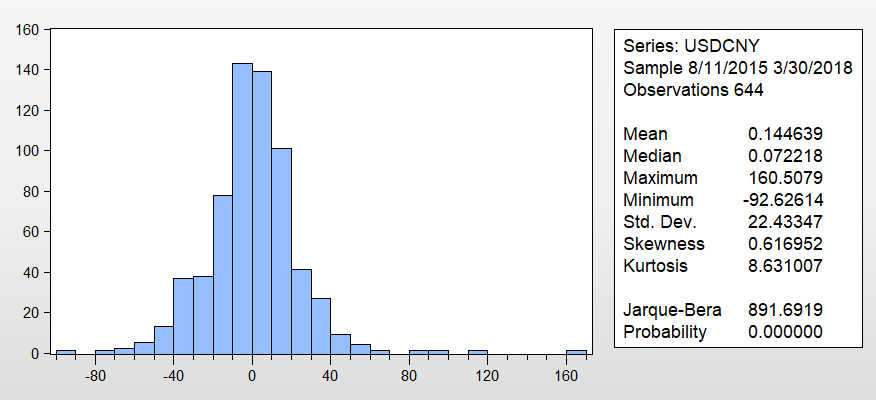

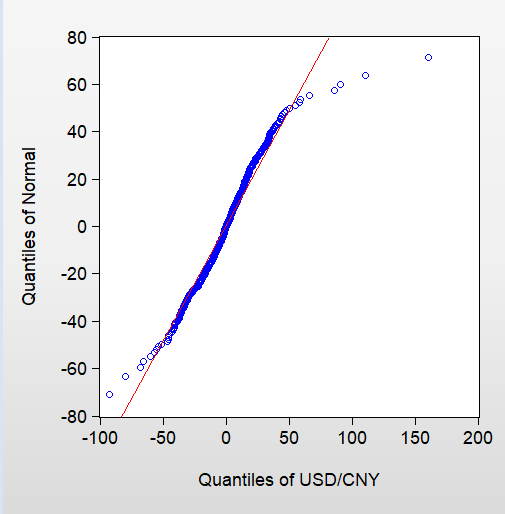

本文选取了2015年8月11日到2018年 3月30日的美元/人民币的每日中间价作为时间序列的数据,将数据对数收益率化后,基于对数收益率化的时间序列数据进行平稳性检验、自相关性检验、ARCH效应检验来确定数据能进行GARCH模型建模,而后进行GARCH(p,q)模型建模后,比较各阶模型的AIC、SC值来确定模型,最终模型定阶为GARCH(1,1)。由于汇率的尖峰后尾性、杠杆效应、长记忆性,因此针对性的引入了GARCH、IGARCH、EGARCH、FIGARCH、FIEGARCH模型并且是基于偏态t分布的。首先通过AIC、SC、极大似然准则评判模型拟合的优劣,以及动态VaR检验来确定五个模型是否对于汇率风险的风险价值计算准确。实证研究表明,无论从AIC准则还是从动态VaR检验来看,FIEGARCH(1,1)都能是五个模型中表现最好的。所以,结果发现通过FIEGARCH-Skewed-t-VaR对汇率风险的模拟与预测是一种可行且准确的方法。

关键词:汇率;GARCH族模型;动态VaR检验;长记忆性;杠杆效应

Abstract

Nowadays, as the world’s two largest economies, China and the United States play a decisive role in guiding the world’s economy. After the third exchange reform in China’s history, the “8.11” exchange rate reforms were made. The central parity of the US dollar against the RMB was not quotations. Again, as simple as the previous unilateral devaluation, followed by a substantial increase in the bilateral floating adjustment between the RMB and the US dollar. With the further advancement of exchange reform, the impact of exchange rate through short-term international capital flows on currency price fluctuations reflects some new changes. This adjustment makes the RMB-US dollar exchange rate quotation mechanism further market-oriented, and more truly reflects the current supply and demand relationship in the foreign exchange market. Under such circumstances, the exchange rate risks faced by various types of financial products and markets in China are constantly rising. The exchange rate is an objective factor that reflects certain laws, and it is more meaningful to study the exchange rate risk of the US dollar against the RMB.

This article selects the daily median price of USD/RMB from August 11, 2015 to March 30, 2018, as the data of the time series. After the data is converted into the rate of return, the time series data of the logarithmic rate of return is selected. Perform the stationarity test, autocorrelation test, and ARCH test to determine that the data can be modeled by the GARCH model and then model the GARCH(p,q) model, compare the AIC and SC values of each model to determine the model. The final model is given as GARCH(1,1). Because of the leptokurtosis, fat fail, leverage effects, and long memory of the exchange rate. GARCH, IGARCH, EGARCH, FIGARCH, and FIEGARCH models were purposely introduced and based on skewed t distribution. Firstly, the AIC, SC, and maximum likelihood criteria are used to judge the pros and cons of model fitting and the dynamic VaR test to determine whether the five models are accurate in calculating the risk value of exchange rate risk. Empirical research shows that FIEGARCH(1,1) is the best of the five models, both in terms of AIC criteria and dynamic VaR tests. Therefore, we believe that the simulation and prediction of exchange rate risk through FIEGARCH-Skewed-t-VaR is a feasible and accurate method.

Keywords:Exchange rates;GARCH model;Backtesting;Long memory; Leverage effect

目 录

第一章 绪论 1

1.1 选题的背景与意义 1

1.2 国内外研究现状及文献综述 2

1.3 研究思路及结构安排 4

1.4 研究创新点 5

1.4.1 数据的选取 5

1.4.2 基于汇率建模的选择和优劣比较方法 6

第二章 风险价值和预期不足 7

2.1 风险价值和预期不足的数学定义 7

2.2 VaR历史模拟法 7

2.3 VaR参数估计方法 8

2.4 回溯测试 9

第三章 条件异方差模型 10

3.1 ARCH模型 10

3.2 GARCH模型 11

3.2.1 IGARCH模型 12

3.2.2 EGARCH模型 12

3.3 分整GARCH模型 13

3.3.1 R/S分析法 13

3.3.2 FIGARCH模型 14

3.3.3 FIEGARCH模型 14

第四章 实证结果 16

4.1 数据的选取与预处理 16

4.2 美元/人民币对数收益率描述性统计 18

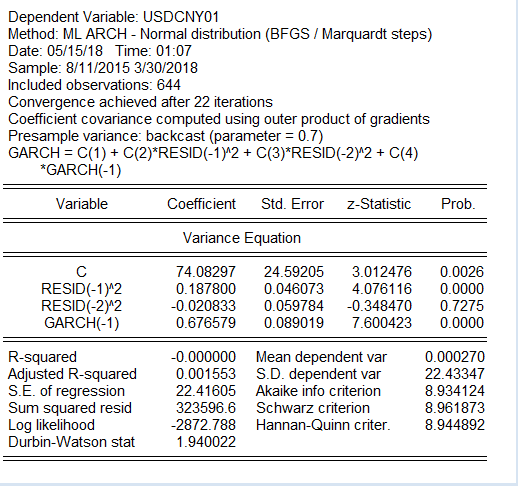

4.3 GARCH模型的建立 19

4.3.1 平稳性检验 19

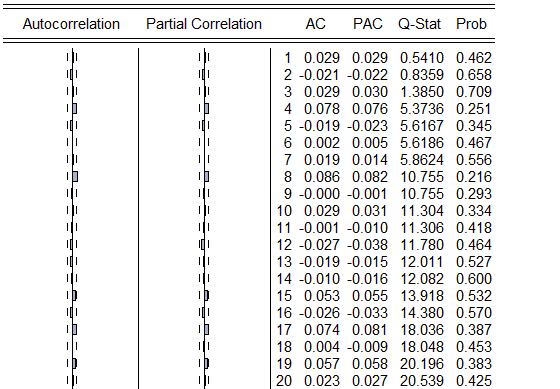

4.3.2 自相关性检验 19

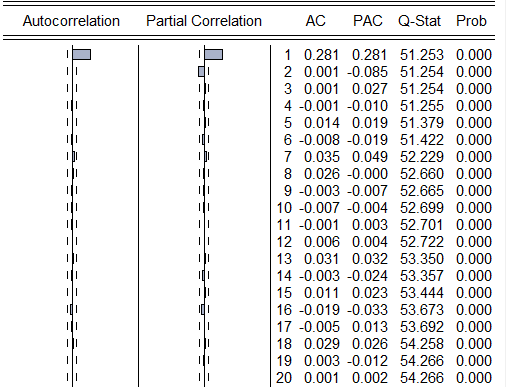

4.3.3 ARCH效应检验 20

4.4 条件异方差模型的拟合 21

4.4.1 条件异方差模型阶数的确定 21

4.4.2 模型优劣的比较 22

4.5 各模型VaR值的回溯测试 24

第五章 结论与展望 26

参考文献 27

附 录 29

致 谢 32

绪论

选题的背景与意义

随着全球金融市场的迅猛变化,金融活动与金融工具在市场资源配置过程中发挥着举头轻重的作用,因此风险管理引起了人们巨大的关注,金融风险的识别、计量与防范是促进实体经济稳定持续发展的重要基础。在金融风险中,金融资产的持续波动性成为了投资者可能承担的主要风险之一,其中汇率风险是金融风险中很重要的一部分,它的持续波动性对一些跨国公司的影响是巨大的。对于企业的管理者而言,汇率风险管理有助于避免企业利润受到汇率波动的负面影响,并从汇率风险管理中获得一些潜在的利润。

金融风险形成的主要原因是金融经济环境的波动与不稳定性,其中的汇率风险中的金融经济环境相对稳定,但是仍具有持续的波动性,因此,波动率成为度量金融风险的重要依据。如果,能够对汇率波动进行精准的预测,从宏观层面而言政府可以更好的在汇率风险管理中预测损失、对冲风险并成功摆脱困境,从微观层面而言经济主体可以通过国际资产的组合管理、使用外汇金融衍生品等手段,放大预测到波动所产生的正面效果,减小其负面效果所产生的损失。在大量的实证研究中表明了GARCH族波动模型能够较好的度量波动率。本文以GARCH族波动模型的应用的为主线,从模型拟合的效果优劣比较来找到最适合美元/人民币汇率(USD/CNY)的模型。

当今,中美作为世界最大的两大经济体,对世界经济的引导能力是举足轻重的。1979到1992年,中美贸易更为频繁,交易额直线上升,1992年已增长到174.9亿美元。期间中国对美贸易长期逆差但是差额并不大。与此同时,美国在中国的实际直接投资增长缓慢,1992年仅达5.19亿美元的高峰。此时,中美贸易和美国在中国的投资对财富和两国的力量的影响有限。1993年以后,中国对美贸易增长迅速。 中国持续的贸易顺差和不断增加的规模表明在当时的情况下,尽管人民币汇率大幅度贬值,中国外部经济外部均衡仍然深受着人民币汇率的影响。1993到2005年,美国在中国的投资快速增长,1993年猛增至20.68亿美元,之后一直美国对华的实际直接投资额一直都较高,这也侧面显示出了廉价人民币对吸引外来投资的至关重要的影响。2005年以后,人民币持续平缓升值,中美的贸易仍然快速的增长,但美国在中国的投资力度有所减小,相反中国对美国的实际投资增长快速,并自2009年开始中国对美国的实际投资超过了美国对中国的实际投资,这也侧面显示了中国对美直接投资很大程度受到了人民币升值的影响。所以,由此我们可以知道两国的汇率关系对两国的贸易关系有着很大的影响。

20世界70年代的末期开始改革经济体制,人民币汇率随即开始了一系列的改革,人民币汇率的改革称为经济体制改革起步期的先锋力量。大致度过了下列三个阶段:(1)向市场经济转轨初期的汇率制度(1979~1993年),首先是人民币内部结算价与官方汇率并存考量的一段时间(1981~1984年);随后进入第二个阶段取消了人民币内部结算汇率,进入了官方汇率与外汇调剂市场汇率并存的时期(1985~1993),这种双重汇率体制的改革很显著的提高了出口企业的积极性,创造了一个更好的进出口的市场,国家外汇的储备也因此有所增加。(2)社会主义市场经济时期的汇率制度(1994年至今),首先是汇率并轨与有管理的浮动汇率制时期(1994~2005年7月21日),我国实行的是以市场供求为基础的管理浮动汇率制度,但人民币对美元的名义汇率除了1994年1月到1995年8月这段期间有着小幅度升值外,始终保持相对稳定状态;随后进入了第二个阶段参考一篮子货币进行有调节、有管理的浮动汇率制度(2005年7月21至2015年8月11日),此时人民币汇率不在盯住单一美元,改盯住美元为货币篮子,由此可见,保持汇率的基本稳定仍是当时人民币汇率制度的根本特征。(3)最近的一次汇改是2015年8月11日,本次汇改将上市商参考上日银行间外汇市场收盘汇率向中国外汇交易中心提供中间价报价。这一调整使得人民币兑美元汇率中间价报价机制进一步市场化,更加真实地反映了当期外汇市场的供求关系。因此此时,对于人民币兑美元汇率进行研究有着非常重要的现实意义。

国内外研究现状及文献综述

过去金融资产价格很难被大家去预测,这一点很大的程度上是因为它们看似毫无规律的随机性质。然而,自1982年Engle提出了自条件回归异方差,在动态的条件波动性方面建模取得了飞跃的进展。这种模式激发了学者和金融市场从业者的重大兴趣,因为波动性是持有金融资产相关风险的核心指标。准确的预测波动性有助于经济主体做出更佳的风险管理决策,因此对统计和金融经济学中的众多领域有着重要的影响。

虽然金融资产看似没有规律的随机的随着时间不断变化,但是在研究金融资产的波动性的时候有着很明显的波动聚类性,这意味着这样时序的金融资产是具有可预测的特征。建模和预测资产波动率的主流方法是Engle(1982)的ARCH框架以及之后大量的ARCH类的变体。其中Bollerslev(1986)的广义ARCH模型(GARCH)是其中最为广泛应用的波动模型。

Engle(1982)的自回归条件方差(ARCH)模型的建立原本不是直接针对金融市场的,但很快人们发现它在该领域有着很好的拟合效果。ARCH模型通过假设残差中的异方差来计算方差,这与大多数其他通过方差来产生无偏估计量的模型不同。ARCH模型中的一个核心思想便是波动聚类导致自相关,将过去的值作为预测的权重估计。

随后由Bollerslev(1986)引入的广义自回归条件异方差(GARCH)模型是迄今为止ARCH族模型中最受欢迎和应用最广泛的。GARCH模型的形式上表示为GARCH(p,q),其中q是ARCH项,它指的是模型有着q阶的自回归滞后,p是GARCH项,即模型有着p阶移动平均滞后。

风险管理问题(VaR)在统计学、经济学和金融学一直都是一个老生常谈的问题并且正在不断的发展。作为一套衡量标准,风险价值被广泛用于衡量金融数学和金融风险管理中特定金融资产组合的损失风险。

在1994年出版的J.P.Morgan的风险度量标准文献后,VaR成为了一个受大家接受并广为传播的概念。因此在很多文献中通过VaR的统计描述和对于不同模型的评估来让结果更符合预期。在2.1节中,我们将介绍在本文中应用的计算和测试的数学方法。

韩亚阵(2011)针对的进行了基于正态分布和偏态t分布的GARCH模型族优劣比较,发现基于偏态t分布更为适合汇率这一类金融产品[16]。高静(2015)研究了便是长记忆模型且结合了R/S分析的多种人民币汇率,通过对于多种汇率的研究也可以找到一个更为适合这种金融产品的GARCH族模型[17]。在张泽丰(2017)的文章中,研究的对象便是美元/人民币汇率,且先构造收益序列后,收益序列基于t分布构造的GARCH模型[18]。娄可元(2009)的文章中,提到了GARCH模型的非对称性,于是引入了EGARCH、TARCH模型来进行拟合[19]。

Kevin Dowd(2002)所发表的“风险度量”也提到了在风险管理近期发展的简要概述,并介绍了包括风险价值在内的不同风险度量的估计。从这些文献中,也提到了最近一些有关于VaR质疑,例如对于损失的大小没有一个明确的度量,正式因为这个原因导致了VaR模型在实际中的一定适用性,但是由于它简单方便,因此它仍是现在风险管理中应用最为广泛的。在Angelidis和Degiannakis(2005)的文章中,他们着重研究了参数法、非参数法在估计VaR中的而准确性。根绝他们的研究结果,我们的论文将着重于通过计算汇率风险来尝试找出不同VaR模型的准确性[20]。同样也有几篇类似的文章讨论了使用风险价值来衡量不同地区和国家不同货币的汇率风险。A.M Mazin和AI Janabi(2006)研究了摩洛哥市场中的VaR的外汇交易风险,这篇文章使得我们对于VaR的研究更加的多元化,显示了一种基于VaR的建模方法,多方面的考虑对于波动不足及短期模型的调整[21]。Yu Shao amp; Haibo Yan(2012)研究的欧洲汇率价值风险,通过波动加权后,风险价值的计算分别通过历史模拟法、极值理论来衡量汇率的风险价值[22]。Bc. Viktoria Tesarova(2016)引入了长记忆性的随机波动模型(SV)与GARCH模型族进行优劣的比较,通过比较滞后发现随机波动模型更适合汇率建模[23]。

研究思路及结构安排

本文是基于GARCH模型的汇率风险的风险价值计算,于是我们选取了2015年8月11日至2015年8月11日的美元/人民币日中间价作为我们实验的数据。

第一章大致综述了GARCH模型族的来源以及风险价值的大致定义。

第二、三章详细介绍了GARCH族中的各类模型以及特点、VaR的估计方法以及弥补VaR不足的ES方法。

第四章针对实际数据进行模型GARCH模型族的拟合,分别用AIC、SC准则先判别模型的优劣并进行对比后,在由Kupiec测试,从失败率进行检验,对于动态VaR进行检测来测评各模型是否能很好的描述风险价值并比较优劣。

图1. 1 思路流程图

问题提出

研究背景与意义

国内外研究现状

研究思路和方法

以上是毕业论文大纲或资料介绍,该课题完整毕业论文、开题报告、任务书、程序设计、图纸设计等资料请添加微信获取,微信号:bysjorg。

相关图片展示:

课题毕业论文、开题报告、任务书、外文翻译、程序设计、图纸设计等资料可联系客服协助查找。