万科集团股权激励研究毕业论文

2020-02-14 18:19:16

摘 要

我国正在加快建设创新型国家,经济增长方式能否从“投资驱动”、“要素驱动”向“创新驱动”转变,激励创新的机制设计是问题的关键。股权激励被认为是现代企业理论中效果最显著的激励制度创新,是基于资本市场定价的长期权益薪酬激励机制,通过将企业高管未来收益与公司未来价值相联系的机制,让事后拥有信息优势的高管在自身利益最大化的同时,也使得公司价值最大化,达到激励相容的目的。本文通过深入分析中国房地产界的领头羊万科集团实施两次股权激励的动因、过程和结果,对其实施效果进行评价,并提出今后的改善措施,以期从具体实践出发总结经验,对国内其他房地产行业上市公司股权激励方案的制定与实施提供参考和借鉴。

关键词:万科集团;股权激励;案例分析

Abstract

China is going to establish an innovative country. The system designed for encouraging innovation is the key to the problem whether the mode of Chinese economic growth can be changed from 'investment-driven', 'factor-driven' to 'innovation-driven'. Equity incentive is considered to be the most significant incentive system innovation in modern enterprise theory. It is a long-term option incentive mechanism based on capital market pricing. By linking the future earnings of executives with the future value of the company, the executives who have information advantages after the event can maximize their own interests, but also maximize the value of the company and achieve incentive compatibility. Through in-depth analysis of the motivation, process and results of the two equity incentives implemented by Vanke Group, the leader of the real estate industry in China, this paper evaluates its implementation effect and puts forward future improvement measures, with a view to summing up experience from specific practice and providing reference for the formulation and implementation of equity incentive schemes of other listed companies in the real estate industry in China.

Key words: Wanke Group; Equity Incentive; Case Analysis

目 录

摘 要 I

Abstract II

第1章 绪论 1

1.1 研究目的及意义 1

1.1.1 研究目的 1

1.1.2 研究意义 1

1.2 国内外研究现状 2

1.2.1 国外的研究现状 2

1.2.2 国内的研究现状 3

1.3 研究内容和研究方法 4

1.3.1 研究内容 4

1.3.2 研究方法 4

第2章 股权激励机制概述 6

2.1 股权激励的定义 6

2.2 股权激励的特征 6

2.3 股权激励的模式 7

2.4 股权激励的理论基础 7

第3章 万科集团股权激励的过程分析 9

3.1 万科集团基本背景介绍 9

3.2 万科集团实行股权激励的动因 9

3.2.1 第一次股权激励的动因 9

3.2.2 第二次股权激励的动因 10

3.3 万科集团股权激励的内容 10

3.3.1 第一次股权激励的内容 10

3.3.2 第二次股权激励的内容 11

3.4 万科集团股权激励的结果 12

3.4.1 第一次股权激励实施的结果 12

3.4.2 第二次股权激励实施的结果 13

第4章 万科集团股权激励的综合评价 14

4.1万科集团股权激励存在的问题 14

4.1.1 第一次股权激励存在的问题 14

4.1.2 第二次股权激励存在的问题 15

4.2 万科集团股权激励的效果评价 16

4.2.1第一次股权激励的效果评价 16

4.2.2第二次股权激励的效果评价 17

4.3 股权激励的改进措施 19

第5章 结论 21

5.1 全文总结 21

5.2 研究局限及展望 21

参考文献 23

致 谢 24

第1章 绪论

1.1 研究目的及意义

1.1.1 研究目的

股权激励最早出现于20世纪的美国,1960年代舒尔茨和贝克尔提出的人力资本理论,以及1976年詹森和麦克林提出的代理成本理念,都成为了股权激励具体实践的基础,因此20世纪90年代美国以互联网为代表的新经济借助股权激励迅猛发展起来[1]。但是到了21世纪初,随着安然事件的爆发,美国公司的治理模式中暴露的问题也越来越多,高管人员过高的报酬、股票期权的滥用等受到了广泛质疑,投资人和政府监管部门开始对股权激励的有效性和相关制度进行检验和改进。

随着现代企业制度下公司控制权与所有权的分离,企业逐渐依赖激励来解决管理者和所有者之间的委托代理问题[2]。由于两者之间利益和目标不尽相同,企业为了确保管理层认真工作单靠精神激励是不够的,还需要借助物质奖励。而股权激励通过承诺在满足一定条件后给予经理人部分股东权益的方式,使得他们更加积极地更有归属感地以股东身份参与企业管理、共担风险和利润,促进企业的长远发展。我国企业在上世纪90年代起就试图利用股权激励来治理企业,但受制于不成熟的外部市场环境、不健全的法律法规和不科学的内部治理结构,所有尝试仅停留在设想阶段。然而进入新世纪后,我国股权分置改革的推进和股权激励有关法律法规的陆续出台为越来越多的企业认识并运用股权激励提供了良好的社会环境,为了帮助更多的企业高效运用股权激励治理企业管理员工,我们有必要对股权激励进行研究。

1.1.2 研究意义

(1)理论意义

股权激励作为一种企业的长期激励方式,可以很大程度解决企业的管理者与所有者之间委托代理问题。因此,为了使股权激励理论更加具有操作性,我们需要对股权激励进行研究,然而受到宏观的法律制度的不完善,监督机制不健全,市场体系不成熟和微观的内部控制结构等问题的制约,股权激励在我国的实施依旧不得力。本文试图通过分析万科两轮股权激励方案,以促进股权激励制度的丰富和完善。

(2)实际意义

相比于美国企业在上世纪就开始实行股权激励,我国企业直到1990年才开始逐渐实施[3],不成熟的外部条件和不健全的内部治理注定了国外的成功经验在我国并不适用的事实,因此我国企业不得不自己摸索适合本企业的股权激励模式。目前我国企业已经运用过的股权激励形式已多达十余种,这也表明了越来越多的企业对股权激励的认可,体现了股权激励对企业发展的积极作用,即留住核心人才、缓解委托代理矛盾,形成经理人、股东和企业的利益共同体等。但是任何事物都具有两面性,股权激励也存在许多问题,比如经理人为了尽快兑现激励而急功近利,做出不利于企业长期发展的短期行为损害企业利益等。因此通过研究股权激励,能够为引导我国企业正确利用股权激励机制提供相应的建议和参考。

1.2 国内外研究现状

1.2.1 国外的研究现状

国外学者对股权激励与经营业绩的关系进行了许多研究,得出的结论也有很大不同,主要有三种结论:无关理论、正相关理论和对偶效用理论。

早期以迈克尔·詹森(1990)[4]为代表的学者通过对经营者股权激励的理论研究,认为股东权益和管理人员薪酬激励之间并没有太大联系,而马丁·阿姆斯特朗(1997)对867家公司进行实证分析后,发现高管人员持有大量股份并不意味着企业业绩的提高,因此股权激励和企业经营业绩之间的几乎没有直接关系。

一部分学者认为,管理层股权激励和其他激励方式相比更为有效,并且管理层持股比例与公司业绩之间呈正相关。约翰·博格尔(1997)[5]发现,拥有更多行政选择权的公司表现更好,股票持有数额同企业业绩两者正向变化。墨菲 (2009)[6]在选取了54个样本进行研究后得出, 实施股权激励的大多数为高新技术企业,并且这些企业的业绩明显高于未实施股权激励的企业,同时新成立的公司实施股权激励的倾向性更高。阿吉贝(2012)调查了金融机构中支出和股权激励的关系,研究结果表明,在金融机构中调节补充管理层持股可以减少委托代理问题。

另一部分学者认为,经理层持股比例的提高会对公司业绩产生两种完全相反的效应,即利益趋同效应和壕沟防御效应。利益趋同效应是指随着高管持股比例的提高,高管追求的利益会逐渐与股东追求的利益趋同,因此提高高管持股比例可以有效降低代理成本,追求企业利润最大化;壕沟防御效应是指伴随着高管持股比例的提高,高管对企业的控制力不断增强,外部的其他约束能对他们形成的有效制约越来越小,进而高管可以不受限制地在更大范围内追求个人利益,提高代理成本,损害企业利益。安德鲁·施莱弗,罗伯特·维希维(1988)[7]的研究发现:当持股比例在0%和5%之间时,管理层持股比例和公司业绩之间呈正相关;介于5%和25%之间时,呈负相关;但超过25%时,又重新呈正相关。

1.2.2 国内的研究现状

国内对于股权激励的研究由于受制于起步的时间和我国特定的经济法律环境的限制,和西方学者的研究相比还存在着一定的差距。因此,各种研究结论还没有形成一个科学的理论体系。

袁国良(1999)[8]利用回归分析法,对随机选取的 100 家国内上市公司 1996 年和1997 年两年的年度报告进行分析,得出了在当时的国内背景下,即使是非国家控股的上市公司的业绩也不受股权激励对象持股比例影响的结论。

魏刚(2000)[9]在对 816 家国内上市公司 1999 年的公司年度报告进行分析后,也得出了高管持股比例和企业业绩之间不存在相关性的结论。

孙菊生(2005)通过分析研究发现,对于那些处于企业生命周期中成长期的企业,经理人持股会明显的影响企业的业绩水平,两者呈正相关性。

白仲林(2008)经过对企业业绩和股权激励的相关性分析,得出了管理层激励份额越大股权激励越有效的结论,即激励份额和公司业绩正相关,但当管理层持股比例上升到一定程度后,公司业绩就不再会随之发生大变动。

徐二明(2010)的研究用相对公司价值等战略绩效代替了以往绝大部分研究所选取的净利润增长率、净资产收益率等指标作为公司业绩的衡量标准,发现管理层的持股与否与重新选取的公司业绩衡量指标之间不存在正向变化的关系。

于东智,谷立日(2011)经过调查得出,随着管理层持有公司股权比例的提高,其对公司业绩提升带来的正面效应会更加显著。

吴淑棍(2012)[10]在选取总资产利润率作为公司绩效的衡量指标进行研究后,表明企业管理层持股比例和总资产利润率之间的相关性呈倒 U 型,在达到一定峰值之前呈正相关,持股比例越高总资产利润率越高,但过了最高点后就呈负相关,这种情况下再增加管理层的持股比例反而会使公司的总资产利润率下降。

章涛(2014)在激励案例的实证分析中认为经理人股票期权激励不仅没有起到降低代理成本的效果,还沦为了经理人为自身谋取私利的手段。

陈艳艳(2015)研究了国外股权激励的三种动机在中国的适用性,得出在吸引和留住员工、融资约束方面民营企业解释力较强,激励员工的解释力较弱;而在国有企业中,均不能很好地解释公司实施股权激励的动机。

唐雨虹等(2017)通过对2006-2014年中国沪深两市A股上市公司的面板数据进行研究,发现上市公司股权激励计划的实施并没有明显降低管理层的在职消费,从而得出了股权激励计划的激励效应在中国并不显著的结论。

1.3 研究内容和研究方法

1.3.1 研究内容

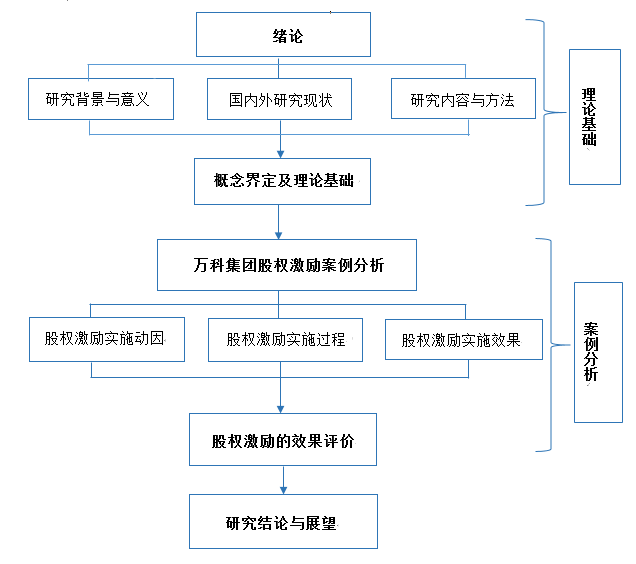

本文将以万科集团为例,首先简要概括股权激励的基本理论,为后文的分析奠定基础。再对万科实施股权激励的动因、方法和结果进行详细阐述,并找出万科激励方案中的不足,提出针对性的改善措施。希望可以从现实出发,对我国企业股权激励问题提出参考性建议。主要内容如下:

第一章:绪论。总领全文,介绍研究背景、研究现状和研究方法。

第二章:介绍股权激励的定义、特征、模式及理论基础。

第三章:对万科股权激励的动因、过程和实施结果进行展开。

第四章:找出万科股权激励方案中存在的不足,并对实施结果进行评价。

第五章:结论。总结全文,提出研究局限与未来展望。

-

-

- 研究方法

-

(1)案例分析法

案例分析法是指结合资料对单一对象进行分析,从而得出事物的一般性、普遍性规律的方法。本文以万科集团为例,在对万科股权激励的动因、方式、结果的研究基础之上,探究万科股权激励的不足之处,并提出相应的改进措施。

(2)比较研究法

比较研究法是对事物之间的相似性和不同之处进行对比研究的方法。本文通过对万科集团两次股权激励进行对比,寻找其异同,求同存异,找出两次股权激励实施过程中的不同之处和存在的共性问题,以期寻找到更适合于万科集团的股权激励方法。

本文研究的技术路线图如图1.1所示:

图1.1 本文的技术路线图

第2章 股权激励机制概述

2.1 股权激励的定义

股权激励是将公司股权以某种方式给予企业的中高层管理人员或技术骨干的一种长期激励机制,其目的是吸引和留住核心人才,提高他们的企业决策参与度,和股东共同分享收益,承担风险,以此来增强员工的归属感,激励员工长期为企业服务,形成和企业的利益共同体,从而推动企业的长期稳定发展。但股权激励通常会带有一系列业绩条件,只有达到了既定的业绩目标,才能兑现激励。

2.2 股权激励的特征

(1)利益一致性

股权激励的标的是企业的股权,是让符合条件的管理人员及核心员工获得企业奖励的股权,从而使得这些管理人员及核心员工成为企业的股东,与企业的创始人、其他股东的利益尽量保持一致,以此来激励企业管理层、核心员工的事业心,让他们认为拥有了自己的事业,从而自发地为企业及其他股东而奋斗。

(2)物质奖励特点

股权激励首先是带有一定的奖励性质,虽然一般激励给管理人员及核心员工的股权一般是有偿转让的,但是这个转让价格是远远低于市场价格的;有的还不需要激励对象去拿现金购买,但无论那种形式,激励对象在获得股权的时候就已经是体现了一个差价的,免费获得了溢价部分的,并且随着企业的发展激励对象也就可以通过获得的股权来取得了企业的分红以及股票的增值。

课题毕业论文、开题报告、任务书、外文翻译、程序设计、图纸设计等资料可联系客服协助查找。